Оришев А.Б. Золотые инвестиционные монеты как инструмент инвестирования для среднего класса

Оришев А.Б. Золотые инвестиционные монеты как инструмент инвестирования для среднего класса

Образец ссылки на эту статью: Оришев А.Б. Золотые инвестиционные монеты как инструмент инвестирования для среднего класса // Бизнес и дизайн ревю. 2020. № 1 (17). С. 2.

УДК 336.742

ЗОЛОТЫЕ ИНВЕСТИЦИОННЫЕ МОНЕТЫ КАК ИНСТРУМЕНТ ИНВЕСТИРОВАНИЯ ДЛЯ СРЕДНЕГО КЛАССА

Оришев Александр Борисович

АНО ВО «Институт бизнеса и дизайна», Москва, Россия (129090, г. Москва, Протопоповский переулок, 9), доктор исторических наук, доцент, заведующий кафедрой гуманитарных и естественнонаучных дисциплин, Orishev71@mail.ru, +7-903-008-70-50.

Аннотация. Актуальность данной статьи объясняется необходимостью сохранения накоплений для такой категории граждан как средний класс. Автор поднимает вопросы об инвестировании в золото, предлагая конкретный финансовый инструмент, способный доказать свою эффективность в условиях надвигающегося мирового экономического кризиса. Объект исследования - современные инвестиционные инструменты, предмет исследования - инвестиционные монеты. Автор доказывает, что приобретение золотых инвестиционных монет – лучший вариант для инвестиций в золото. В статье рассматриваются различные монеты, подходящие для инвестирования, определяются наиболее благоприятные периоды для приобретения монет, поднимается проблема безопасности – сохранения инвестиций и предлагается стратегия инвестирования.

Ключевые слова: золото; инвестиции; инвестиционные монеты; риск; безопасность; стратегия инвестирования.

GOLD INVESTMENT COINS AS AN INVESTMENT TOOL FOR THE MIDDLE CLASS

Orishev Alexandr Borisovich

Institute of Business and Design (B&D), Moscow, Russia (129090, Moscow Protopopovskiy lane, 9), doctor of historical Sciences, associate Professor, head of the Department of humanitarian and natural Sciences disciplines,Orishev71@mail.ru, +7-903-008-70-50.

Abstract. The relevance of this article is explained by the need to save savings for such a category of citizens as the middle class. The author raises questions about investing in gold, offering a specific financial instrument that can prove its effectiveness in the conditions of the impending global economic crisis. The object of research is modern investment tools; the subject of research is investment coins. The author proves that the purchase of gold investment coins is the best option for investing in gold. The article discusses various coins suitable for investment, identifies the most favorable periods for the purchase of coins, raises the problem of security-saving investments and offers an investment strategy.

Key words: gold; investment; investment coins; risk; security; investment strategy.

Введение

Тот, кто не инвестирует в золото, не знает истории и не понимает законов экономики. В последние 50 лет населению повсеместно навязывался стереотип о золоте как о варварской инвестиции, уступающей по доходности другим активам [9, p. 389]. Однако практика показала – покупка желтого металла – единственное средство для сохранения сбережений в период экономических кризисов и чрезвычайных ситуаций.

Цель исследования: раскрыть перед представителями среднего класса России возможности инвестирования в золотые монеты, представив этот инструмент как альтернативу существующей пенсионной системе.

Методы исследования

Методологической основой решения поставленных задач послужили диалектический метод познания и системный подход. В процессе исследования были использованы следующие методы: абстрагирование, анализ, синтез, сравнение, моделирование, экстраполяция, прогнозирование, «портфельный» подход.

Результаты исследования и их обсуждение

Прежде всего обратим внимание в целом на золото как на металл. Себестоимость добычи 1 грамма – 1 тыс. долларов, что уже гарантирует его минимальную цену. Уроки истории таковы, что только золото на протяжении двух тысячелетий существования человеческой цивилизации представляло, представляет и, по-видимому, будет представлять универсальную ценность, обладающую максимальной ликвидностью [7, p. 731]. В отличие от акций и других финансовых инструментов, золото обладает не виртуальной, а реальной ценностью. Кроме ювелирной промышленности оно широко используется в таких сферах как электроника, космос, медицинские технологии [10, p. 160]. Как средство платежа золото работает практически всегда. В своем физическом виде этот драгоценный металл выручает в следующих ситуациях:

Риски приобретения золота следующие:

Остается лишь резюмировать, что ситуаций, когда золото становится не только эффективным инструментом для диверсификации накоплений, но и спасительным активом, значительно больше и потенциал подобного инвестирования значительно превышает риски.

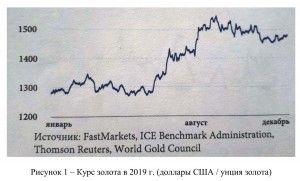

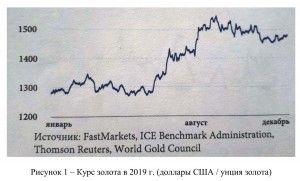

В 2019 г. фундаментальными факторами ралли желтого металла стали следующие экономические и политические факторы: 1) мировой объем казначейских облигаций с отрицательной доходностью составляет 14 трлн. долларов. В таких условиях отсутствие процентного дохода у золота по существу делает его прибыльным активом из-за увеличения курса; 2) неспособность центральных банков улучшить ситуацию с экономическим ростом. Для преодоления экономического спада в США необходимо снижение ставок по федеральным фондам на 3%, а это значит, что ставки должны упасть до отрицательного уровня с текущих 1,55%; 3) рост популизма. Это явление не ограничивается только пределами США; 4) многие государства диверсифицируют резервные активы, выходя из долларовых позиций, но запасаясь золотом.

В настоящее время на рынке существуют четыре основных вида инвестирования: покупка золотых украшений, открытие обезличенных металлических счетов, приобретение золотых слитков, приобретение золотых инвестиционных монет.

Покупка золотых украшений – самый неудачный вариант, т.к. к цене золота добавляется цена за изготовление. Наценка составляет от 40%, что сразу же делает подобное инвестирование невыгодным. Золотые украшения ликвидны, только скупают их по цене лома. Подобные вещи можно передать по наследству, но получить реальную выгоду тому, кто приобрел их еще при жизни практически невозможно. Поэтому инвестировать в украшения можно только в период гиперинфляции.

Открытие металлических счетов – ситуация, когда открывается специальный счет в банке и золото приобретается по установленной финансовой организации цене. Риски в данном случае следующие: 1) металлические счета не попадают в систему страхования и в случае краха финансовой организации инвестор теряет все средства; 2) количество реального золота в мире в 20 раз меньше суммы, которую держат граждане на подобных счетах. И если представить ситуацию, когда все держатели подобных счетов захотят получить за свое золото деньги, то всю сумму получит только каждый двадцатый; 3) цена продажи грамма золота значительно выше цены покупки, что в условиях более или менее стабильной экономики приносит прибыль только по прошествии 7-10 лет.

Приобретение слитков – инвестор покупает физическое золото от 50 до 1000 грамм. Еще год назад подобное инвестирование облагалось налогом, то сейчас ситуация изменилась. В 2019 г. Президент России отменил 20-процентный налог, который уплачивали граждане страны при покупке физического золота. Это решение наверняка вызовет интерес к подобного рода инвестициям и если сейчас россияне приобретают 3-4 тонны физического золота, то в 2020 г. объем покупок может вырасти в 10 раз. Однако при покупке золотых слитков существует риск приобретения подделки. Ранее говорилось о хождении на рынке поддельных слитков, которые покрыты золотом, а в основе своей – вольфрамовые. Дело в том, что позолоченный вольфрам нельзя выявить с помощью тестов на плотность, поверхностную проводимость и т.д. Для окончательных выводов эксперты высверливают слиток и берут пробу для дорогих лабораторных анализов. В 2019 г. рынок столкнулся с другой угрозой – появились пиратские слитки из золота высокой пробы, но с подделкой маркировки.

Приобретение инвестиционных монет – покупка у финансовых организаций физического золота в виде золотых монет России и зарубежных стран с целью сохранения и преумножения накопленных средств. Причины инвестировать в подобные монеты, следующие:

1) подделки золотых инвестиционных монет встречаются крайне редко (подделки – это удел дорогих коллекционных монет, где их цена может вырастать за счет редкости экземпляра и других факторов);

2) монеты продаются фактически по цене чистого золота почти без наценки за чеканку – спред между ценой монеты и ценой содержащегося в ней золота минимален. Цена монеты зависит, прежде всего, от цены золота на бирже;

3) НДС при покупке инвестиционных монет не уплачивается (здесь следует учитывать, что это касается монет, признанных законным средством наличного платежа. При потери монетой этого статуса операции с ней тут же попадают под обложением НДС [3, с. 154];

4) потребителям предлагается широкий выбор золотых монет российского и зарубежного производства;

5) инвестиционные монеты считаются платежным средством, поэтому не облагаются таможенными пошлинами [6, с. 48].

Несмотря на то, что горизонт инвестирования инвестиционных золотых монет – это 10-15 лет и допущенные на первом этапе ошибки в инвестировании не будут иметь фатального характера, все же лучше их избежать. Какие монеты приобретать? Когда и у кого? Как решить проблему безопасности? Для успешного инвестирования следует поставить эти и некоторые другие вопросы, ответы на которые имеют не столько академический, сколько практический характер.

Выбор монет для инвестирования. Вес золотых монет измеряется в унциях. 1 тройская унция = 31,1034768 грамма. Монеты с этим весом занимает 85% мирового оборота, что говорит об их привлекательности. Остается лишь сожалеть, что в настоящий момент (январь 2019 г.) российских монет в 1 унцию не существует. Самая популярная инвестиционная монета в России – «Георгий Победоносец» (7,78 грамм чистого золота, проба 0,999). У нее две разновидности. Первая монета чеканится Санкт-Петербургским монетным двором, вторая – Московским монетным двором. Цена последней в среднем на 1 000 руб. выше, т.к. в 2000-е гг. в Санкт-Петербурге выпускали монеты с браком: после хранения на них выступали пятна. Неизвестно, удалось ли решить эту техническую проблему, что и сказывается до сих пор на цене питерской монеты.

Учитывая существующие реалии, рекомендации следующие: жителям провинции достаточно остановиться на «Победоносце», т.к. эта монета выкупается банками на всей территории России (с реализацией иностранных монет здесь могут возникнуть проблемы). Однако следует помнить, что за границей монета «Георгий Победоносец» интереса не вызывает. Здесь больше интересуются другой отечественной инвестиционной монетой, именуемой «Сеятель» (7,742 грамм чистого золота, проба 0,900), которую чеканили в СССР. Эта монета имеет историю, что делает ее дороже и привлекательней. Однако есть и риск: «Сеятеля» пытаются подделывать и реализовывать на черном рынке.

Гражданам, проживающим в крупных городах, следует создать портфель из иностранных и российских монет. Те, кто собирается реализовывать монеты за рубежом, должны формировать портфель исключительно из иностранных монет. Среди последних следует обратить внимание на австрийский Филармоникер (1 унция, проба 0,999) – самую популярную инвестиционную монету в мире. Она имеет значительный для таких монет диаметр (37 мм) и при этом является довольно тонкой (около 2 мм), что делает ее весьма неудобным объектом для подделки. Цена продажи монеты на российском рынке – 103 тыс. рублей (на январь 2020 г.).

Несомненный интерес представляют австралийские монеты «Кенгуру» (1 унция, проба 0,999). Дизайн этих золотых монет меняется ежегодно, но на них всегда изображают самую известную в Австралии сумчатую кенгуру, что делает монету привлекательной не только для инвесторов, но и для коллекционеров.

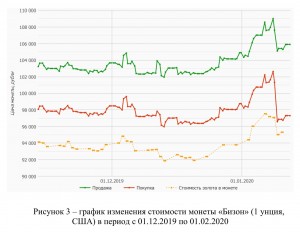

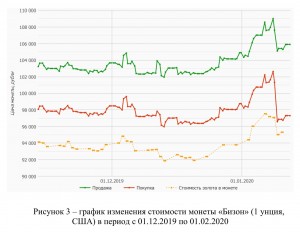

В портфеле инвестора должны быть американские монеты: «Бизон» (она же «Буффало», «голова индейца», 1 унция, проба 0,9999) и Американский орел (1 унция, проба 0,917).

Золотая инвестиционная монета «Бизон» была создана для удовлетворения требований и запросов крупных инвесторов, которые предпочитали наивысшие золотые стандарты. Впервые «Бизон» выпустили в 2006 г. [8].

«Американский орел» впервые был отчеканен в 1986 г. По закону золото для его изготовления должно быть добыто в США. В составе сплава монеты содержится серебро и медь для придания монете прочности и долговечности.

Еще одна монета, которую следует поместить в портфель – южноафриканский «Крюгерранд». Он не имеет номинала и рассматривается исключительно как инвестиционная монета. Это означает, что стоимость «Крюгерранда» рассчитывается по текущему курсу цен на золото, с учетом веса самого изделия.

Особая категория монет – китайские «Панды» (1 унция, проба 0,999). Их чеканят ограниченным тиражом, каждый год дизайн меняется, что усиливает их привлекательность среди коллекционеров. Инвесторы, верящие в радужные перспективы китайской экономики, приобретают эти монеты. В самом Китае на продажу золотых монет смотрят как на средство укрепления государственной безопасности, реализуя их даже через специализированные банкоматы [4, с. 68].

Из новинок последнего времени интерес представляет монета «Шахматы» (1 унция, 0,9999), эмитентом которой выступает Камерун. Отчеканена она российской компанией «Золотой монетный дом», став фактически первой в России частной золотой монетой [1]. Привлекательность ее в том, что продается она по самой низкой цене золота за грамм. Цена за аналогичные унцовые монеты будет на 5-6 тыс. рублей выше. Риск – относительно низкая ликвидность.

Кроме перечисленных монет, объектами для инвестирования также можно рассматривать канадские монеты и золотые монеты Британии. При этом стоит воздержаться от приобретения монет Украины, Беларуси, Казахстана, Армении, а также «экзотических» стран. Причина тому - возможные проблемы с закрытием торговой позиции. Следует помнить, что инвестирование – это не коллекционирование, оно осуществляется по другим правилам и законам.

Важной характеристикой монет является доля в них чистого золота. Общее правило для инвесторов – покупать монеты с пробой не менее 0,900. На рынке сейчас наиболее популярны монеты с пробой 0,999. Это означает, что в ней содержится только 0,01% примесей к чистому золоту, из которого она изготовлена. На некоторых монетах можно увидеть пробу 0,9999 – это маркетинговый ход, т.к. отличить содержание золота в монетах 0,999 и 0,9999 практически невозможно. Заметим, что монеты высокой пробы имеют один недостаток – они мягкие, следовательно, подвержены механическому воздействию. Поэтому некоторые инвесторы предпочитают монеты с пробой 0,917 – они имеют красноватый оттенок и более устойчивы к окружающей среде.

Лучший период инвестирования. Фундаментальный анализ по поводу золота говорит о том, что приобретать инвестиционные монеты можно и нужно.

Сложнее с техническим анализом. Дело в том, что не все месяцы в году благоприятны для открытия торговых позиций. Существуют и годовые периоды, когда от приобретения инвестиционных монет следует воздержаться. Автором выявлена следующая закономерность: декабрь – время ралли на фондовых рынках, следовательно, цены на золото в этот момент корректируются. Вероятность подобного развития событий – 80%. Поэтому общая стратегия довольно проста: приобретать золото лучше на падении, т.к. курс акций диаметрально противоположен курсу золота. Иными словами, золотые монеты следует покупать постепенно в период роста фондового рынка и не обращать внимание на то, что в краткосрочном периоде эти инвестиции будут убыточны.

Более того, незначительный убыток гарантирован инвестору в период двух-трех месяцев. Это объясняется разницей между ценой продажи и ценой выкупа монеты одной и той же финансовой организацией. Например, цена продажи монеты «Австралийский Кенгуру, 2020 год» (компания «Золотой монетный дом») на 8 января 2020 г. составила 106 958 руб., а выкупа – 102 145 руб., т.е. спред равнялся 4,5 %. И пока рынок золота не поднимется на эти 4,5% и выше, инвестор останется в убытке.

Обратим также внимание на премию, которую берет себе финансовая организация. Так, в Германии средняя наценка дилера за монету «Крюгерранд» составила в первой декаде января 2020 г. 5,33%, в то время как в прошлые годы она не превышала 4% [2]. Причина увеличения премии – ралли на рынке золота в январе 2020 г. Отсюда вывод: инвестировать в монеты в период падения рынка золота или в начале его роста, а также в периоды, когда финансовые организации выставляют минимальную наценку.

Дилеры. Приобретать золотые инвестиционные монеты можно у банков и компаний, занимающихся куплей и продажей золотых монет. У последних цены привлекательней и больше выбор. Для наглядности назовем несколько российских компаний: Золотой монетный дом, Золотой запас, Золото державы, Архитектура финансов.

Проблема безопасности. Где хранить инвестиционные монеты? Хранение – самый высокий риск в данном виде инвестирования. Особый температурный режим здесь не требуется, зато возникает серьезная проблема обеспечения безопасности.

Хранение в банковских ячейках включает в себя риск хищения – российские банки не отвечают за сохранность средств. Поэтому некоторые инвесторы хранят инвестиционные монеты за рубежом, в частности, в Чехии. В этой стране банки составляют опись вещей, размещенных в банковской ячейке и отвечают за их сохранность. Второй риск размещения средств в банке – ситуация, когда государство принимает внеэкономическое решение о недопуске к банковским хранилищам, что в ситуации политической нестабильности вполне возможно и мировая практика знает такие примеры. Также не стоит забывать о прямых и трансакционных издержках такого хранения.

В такой ситуации у российского инвестора остается старый, но верный способ сохранения сбережений – сделать закладку, т.е. по опыту предков закопать золото. Учитывая возможности современной техники (металлоискатели), делается это следующим образом: золото помещается в капсулу времени, закапывается на глубину в 1,5 метра. Лучшее место – удаленный от жилых мест не грибной лесной массив, находящийся вне зоны затопления. Для обмана металлоискателя по территории желательно разбросать металлические предметы. Не рекомендуется закапывать золото под деревьями в саду, в полях около деревни – эти места любят посещать «черные копатели». Хотя эти меры расходятся с понятиями современной экономики, но именно они позволят сохранить накопленное.

Домашний вариант хранения тоже возможен, но к риску хищения добавляется риск стихийного бедствия, прежде всего пожара. Температура плавления золота – 1000 С и если при быстром выгорании помещения монета сохранит свой первозданный внешний вид, то защитная капсула, в котором она хранится, расплавится, и цена монеты резко упадет. Отсюда рекомендация: в домашних условиях монеты хранить в специальных противопожарных встроенных сейфах.

Выработка стратегии. И, наконец, разберем финансовую стратегию обеспечения старости, т.е. альтернативу пенсионной системе. Скажем прямо и честно: пенсионная система в нашей стране находится в стадии постоянного реформирования, что ставит под сомнение ее эффективность. Надеяться в такой ситуации на пенсию и любые пенсионные программы, которые могли бы обеспечить достойную старость, по меньшей мере, наивно. Попутно заметим, что настоящие рекомендации адресованы среднему классу, чьи доходы позволяют осуществлять данный вид инвестиций. Для граждан, относящихся к категории богатых – инвестирование в золото – только один из многочисленных инструментов, наряду с акциями и недвижимостью. О бедных слоях общества, 70% расходов которых – питание и коммунальные платежи, говорить не приходиться. Остается средний класс, для которого инвестиционные монеты станут подушкой безопасности на долгие годы.

Допустим, что финансовая цель – обеспечить себя бюджетом в 1 тыс. долларов ежемесячно. С этой целью рекомендуется приобретать в год 5-6 унцовых золотых монет. Если инвестировать с 30 лет, то к пенсионному возрасту у инвестора будет коллекция из 200 унцовок, что составляет сумму в 20 млн рублей. И это минимум. Разделяя эту сумму на 15 лет оставшейся жизни, инвестор сможет тратить на себя 111 тыс. рублей ежемесячно в расчете их покупательной способности на 2020 г.

Большинство экспертов рекомендует держать долю золота в инвестиционном портфеле в пределах 5-10%. Автор настоящей статьи предлагает поднять этот показатель до 30-50%, а при неблагоприятном развитии событий наращивать ее. Абстрагируясь от ситуации в России, подчеркнем, что глобальный бычий тренд на фондовых рынках подходит к концу и в период 2020-2025 гг. мировую экономику ожидает новый кризис, масштабы которого могут оказаться несоизмеримыми с финансовым кризисом 2008 г. Американская валюта в этой ситуации может и не стать тихой гаванью по причине количественного смягчения этой валюты. Причина тому – надувание глобального «долгового пузыря». И золото при таком сценарии станет не только инструментом диверсификации доходов, но и спасением для инвесторов и простых граждан – обладателей этого драгоценного металла. Неслучайно, что прогнозы на цену золота к 2025 г. доходят до 10 тыс. долларов за тройскую унцию. Автор хотя и не разделяет алармистских настроений, но предполагает, что к концу 2020 г. цена золота будет 1700 долларов, а к 2025 г. вполне может достичь и 3 000 долларов.

Выводы

Проведенное исследование позволяет заключить, что инвестиционные золотые монеты – это не только хеджирование от инфляции, но и самое выгодное и надежное инвестирование. Так или иначе, но золото в наступающем десятилетии вернется к своей исторической функции мировых денег и следует воспользоваться ситуацией прямо сейчас – в ближайшие два-три года, чтобы впоследствии не жалеть об упущенных возможностях. Только имея солидный золотой запас, граждане, относящиеся к среднему классу, могут быть спокойны за свое будущее, что позволит им не надеяться на государственное обеспечение в виде пенсионной системы.

P.S: Только с января 2020 г. (с момента начала работы над статьей) до опубликования данных материалов цена золота поднялась с 1520 долларов до 1587 долларов за унцию).

Список литературы

References

Рецензент:

Джанчарова Гульнара Каримхановна – кандидат экономических наук, зав. кафедрой политической экономии, РГАУ-МСХА имени К.А. Тимирязева, 127550, г. Москва, Лиственничная аллея, д. 4А k.politeconom@rgau-msha.ru

Работа поступила в редакцию: 10.02.2020 г.

УДК 336.742

ЗОЛОТЫЕ ИНВЕСТИЦИОННЫЕ МОНЕТЫ КАК ИНСТРУМЕНТ ИНВЕСТИРОВАНИЯ ДЛЯ СРЕДНЕГО КЛАССА

Оришев Александр Борисович

АНО ВО «Институт бизнеса и дизайна», Москва, Россия (129090, г. Москва, Протопоповский переулок, 9), доктор исторических наук, доцент, заведующий кафедрой гуманитарных и естественнонаучных дисциплин, Orishev71@mail.ru, +7-903-008-70-50.

Аннотация. Актуальность данной статьи объясняется необходимостью сохранения накоплений для такой категории граждан как средний класс. Автор поднимает вопросы об инвестировании в золото, предлагая конкретный финансовый инструмент, способный доказать свою эффективность в условиях надвигающегося мирового экономического кризиса. Объект исследования - современные инвестиционные инструменты, предмет исследования - инвестиционные монеты. Автор доказывает, что приобретение золотых инвестиционных монет – лучший вариант для инвестиций в золото. В статье рассматриваются различные монеты, подходящие для инвестирования, определяются наиболее благоприятные периоды для приобретения монет, поднимается проблема безопасности – сохранения инвестиций и предлагается стратегия инвестирования.

Ключевые слова: золото; инвестиции; инвестиционные монеты; риск; безопасность; стратегия инвестирования.

GOLD INVESTMENT COINS AS AN INVESTMENT TOOL FOR THE MIDDLE CLASS

Orishev Alexandr Borisovich

Institute of Business and Design (B&D), Moscow, Russia (129090, Moscow Protopopovskiy lane, 9), doctor of historical Sciences, associate Professor, head of the Department of humanitarian and natural Sciences disciplines,Orishev71@mail.ru, +7-903-008-70-50.

Abstract. The relevance of this article is explained by the need to save savings for such a category of citizens as the middle class. The author raises questions about investing in gold, offering a specific financial instrument that can prove its effectiveness in the conditions of the impending global economic crisis. The object of research is modern investment tools; the subject of research is investment coins. The author proves that the purchase of gold investment coins is the best option for investing in gold. The article discusses various coins suitable for investment, identifies the most favorable periods for the purchase of coins, raises the problem of security-saving investments and offers an investment strategy.

Key words: gold; investment; investment coins; risk; security; investment strategy.

Введение

Тот, кто не инвестирует в золото, не знает истории и не понимает законов экономики. В последние 50 лет населению повсеместно навязывался стереотип о золоте как о варварской инвестиции, уступающей по доходности другим активам [9, p. 389]. Однако практика показала – покупка желтого металла – единственное средство для сохранения сбережений в период экономических кризисов и чрезвычайных ситуаций.

Цель исследования: раскрыть перед представителями среднего класса России возможности инвестирования в золотые монеты, представив этот инструмент как альтернативу существующей пенсионной системе.

Методы исследования

Методологической основой решения поставленных задач послужили диалектический метод познания и системный подход. В процессе исследования были использованы следующие методы: абстрагирование, анализ, синтез, сравнение, моделирование, экстраполяция, прогнозирование, «портфельный» подход.

Результаты исследования и их обсуждение

Прежде всего обратим внимание в целом на золото как на металл. Себестоимость добычи 1 грамма – 1 тыс. долларов, что уже гарантирует его минимальную цену. Уроки истории таковы, что только золото на протяжении двух тысячелетий существования человеческой цивилизации представляло, представляет и, по-видимому, будет представлять универсальную ценность, обладающую максимальной ликвидностью [7, p. 731]. В отличие от акций и других финансовых инструментов, золото обладает не виртуальной, а реальной ценностью. Кроме ювелирной промышленности оно широко используется в таких сферах как электроника, космос, медицинские технологии [10, p. 160]. Как средство платежа золото работает практически всегда. В своем физическом виде этот драгоценный металл выручает в следующих ситуациях:

- гиперинфляция;

- обвал фондового рынка;

- дефолт;

- заморозка банковских счетов;

- гражданская война;

- крах мировой экономики.

Риски приобретения золота следующие:

- политический - правительство запрещает хождение физического золота по стране – риск носит региональный и внеэкономический характер; 2) технологический - себестоимость добычи золота падает за счет новых технологий, в частности за счет добычи этого металла со дна мирового океана и за счет вторичной переработки бедных руд и сохранившихся «хвостов» золото извлекающих фабрик, что ранее считалось нерентабельным [5, с. 60]. Данный риск представляется маловероятным.

Остается лишь резюмировать, что ситуаций, когда золото становится не только эффективным инструментом для диверсификации накоплений, но и спасительным активом, значительно больше и потенциал подобного инвестирования значительно превышает риски.

В 2019 г. фундаментальными факторами ралли желтого металла стали следующие экономические и политические факторы: 1) мировой объем казначейских облигаций с отрицательной доходностью составляет 14 трлн. долларов. В таких условиях отсутствие процентного дохода у золота по существу делает его прибыльным активом из-за увеличения курса; 2) неспособность центральных банков улучшить ситуацию с экономическим ростом. Для преодоления экономического спада в США необходимо снижение ставок по федеральным фондам на 3%, а это значит, что ставки должны упасть до отрицательного уровня с текущих 1,55%; 3) рост популизма. Это явление не ограничивается только пределами США; 4) многие государства диверсифицируют резервные активы, выходя из долларовых позиций, но запасаясь золотом.

В настоящее время на рынке существуют четыре основных вида инвестирования: покупка золотых украшений, открытие обезличенных металлических счетов, приобретение золотых слитков, приобретение золотых инвестиционных монет.

Покупка золотых украшений – самый неудачный вариант, т.к. к цене золота добавляется цена за изготовление. Наценка составляет от 40%, что сразу же делает подобное инвестирование невыгодным. Золотые украшения ликвидны, только скупают их по цене лома. Подобные вещи можно передать по наследству, но получить реальную выгоду тому, кто приобрел их еще при жизни практически невозможно. Поэтому инвестировать в украшения можно только в период гиперинфляции.

Открытие металлических счетов – ситуация, когда открывается специальный счет в банке и золото приобретается по установленной финансовой организации цене. Риски в данном случае следующие: 1) металлические счета не попадают в систему страхования и в случае краха финансовой организации инвестор теряет все средства; 2) количество реального золота в мире в 20 раз меньше суммы, которую держат граждане на подобных счетах. И если представить ситуацию, когда все держатели подобных счетов захотят получить за свое золото деньги, то всю сумму получит только каждый двадцатый; 3) цена продажи грамма золота значительно выше цены покупки, что в условиях более или менее стабильной экономики приносит прибыль только по прошествии 7-10 лет.

Приобретение слитков – инвестор покупает физическое золото от 50 до 1000 грамм. Еще год назад подобное инвестирование облагалось налогом, то сейчас ситуация изменилась. В 2019 г. Президент России отменил 20-процентный налог, который уплачивали граждане страны при покупке физического золота. Это решение наверняка вызовет интерес к подобного рода инвестициям и если сейчас россияне приобретают 3-4 тонны физического золота, то в 2020 г. объем покупок может вырасти в 10 раз. Однако при покупке золотых слитков существует риск приобретения подделки. Ранее говорилось о хождении на рынке поддельных слитков, которые покрыты золотом, а в основе своей – вольфрамовые. Дело в том, что позолоченный вольфрам нельзя выявить с помощью тестов на плотность, поверхностную проводимость и т.д. Для окончательных выводов эксперты высверливают слиток и берут пробу для дорогих лабораторных анализов. В 2019 г. рынок столкнулся с другой угрозой – появились пиратские слитки из золота высокой пробы, но с подделкой маркировки.

Приобретение инвестиционных монет – покупка у финансовых организаций физического золота в виде золотых монет России и зарубежных стран с целью сохранения и преумножения накопленных средств. Причины инвестировать в подобные монеты, следующие:

1) подделки золотых инвестиционных монет встречаются крайне редко (подделки – это удел дорогих коллекционных монет, где их цена может вырастать за счет редкости экземпляра и других факторов);

2) монеты продаются фактически по цене чистого золота почти без наценки за чеканку – спред между ценой монеты и ценой содержащегося в ней золота минимален. Цена монеты зависит, прежде всего, от цены золота на бирже;

3) НДС при покупке инвестиционных монет не уплачивается (здесь следует учитывать, что это касается монет, признанных законным средством наличного платежа. При потери монетой этого статуса операции с ней тут же попадают под обложением НДС [3, с. 154];

4) потребителям предлагается широкий выбор золотых монет российского и зарубежного производства;

5) инвестиционные монеты считаются платежным средством, поэтому не облагаются таможенными пошлинами [6, с. 48].

Несмотря на то, что горизонт инвестирования инвестиционных золотых монет – это 10-15 лет и допущенные на первом этапе ошибки в инвестировании не будут иметь фатального характера, все же лучше их избежать. Какие монеты приобретать? Когда и у кого? Как решить проблему безопасности? Для успешного инвестирования следует поставить эти и некоторые другие вопросы, ответы на которые имеют не столько академический, сколько практический характер.

Выбор монет для инвестирования. Вес золотых монет измеряется в унциях. 1 тройская унция = 31,1034768 грамма. Монеты с этим весом занимает 85% мирового оборота, что говорит об их привлекательности. Остается лишь сожалеть, что в настоящий момент (январь 2019 г.) российских монет в 1 унцию не существует. Самая популярная инвестиционная монета в России – «Георгий Победоносец» (7,78 грамм чистого золота, проба 0,999). У нее две разновидности. Первая монета чеканится Санкт-Петербургским монетным двором, вторая – Московским монетным двором. Цена последней в среднем на 1 000 руб. выше, т.к. в 2000-е гг. в Санкт-Петербурге выпускали монеты с браком: после хранения на них выступали пятна. Неизвестно, удалось ли решить эту техническую проблему, что и сказывается до сих пор на цене питерской монеты.

Учитывая существующие реалии, рекомендации следующие: жителям провинции достаточно остановиться на «Победоносце», т.к. эта монета выкупается банками на всей территории России (с реализацией иностранных монет здесь могут возникнуть проблемы). Однако следует помнить, что за границей монета «Георгий Победоносец» интереса не вызывает. Здесь больше интересуются другой отечественной инвестиционной монетой, именуемой «Сеятель» (7,742 грамм чистого золота, проба 0,900), которую чеканили в СССР. Эта монета имеет историю, что делает ее дороже и привлекательней. Однако есть и риск: «Сеятеля» пытаются подделывать и реализовывать на черном рынке.

Гражданам, проживающим в крупных городах, следует создать портфель из иностранных и российских монет. Те, кто собирается реализовывать монеты за рубежом, должны формировать портфель исключительно из иностранных монет. Среди последних следует обратить внимание на австрийский Филармоникер (1 унция, проба 0,999) – самую популярную инвестиционную монету в мире. Она имеет значительный для таких монет диаметр (37 мм) и при этом является довольно тонкой (около 2 мм), что делает ее весьма неудобным объектом для подделки. Цена продажи монеты на российском рынке – 103 тыс. рублей (на январь 2020 г.).

Несомненный интерес представляют австралийские монеты «Кенгуру» (1 унция, проба 0,999). Дизайн этих золотых монет меняется ежегодно, но на них всегда изображают самую известную в Австралии сумчатую кенгуру, что делает монету привлекательной не только для инвесторов, но и для коллекционеров.

В портфеле инвестора должны быть американские монеты: «Бизон» (она же «Буффало», «голова индейца», 1 унция, проба 0,9999) и Американский орел (1 унция, проба 0,917).

Золотая инвестиционная монета «Бизон» была создана для удовлетворения требований и запросов крупных инвесторов, которые предпочитали наивысшие золотые стандарты. Впервые «Бизон» выпустили в 2006 г. [8].

«Американский орел» впервые был отчеканен в 1986 г. По закону золото для его изготовления должно быть добыто в США. В составе сплава монеты содержится серебро и медь для придания монете прочности и долговечности.

Еще одна монета, которую следует поместить в портфель – южноафриканский «Крюгерранд». Он не имеет номинала и рассматривается исключительно как инвестиционная монета. Это означает, что стоимость «Крюгерранда» рассчитывается по текущему курсу цен на золото, с учетом веса самого изделия.

Особая категория монет – китайские «Панды» (1 унция, проба 0,999). Их чеканят ограниченным тиражом, каждый год дизайн меняется, что усиливает их привлекательность среди коллекционеров. Инвесторы, верящие в радужные перспективы китайской экономики, приобретают эти монеты. В самом Китае на продажу золотых монет смотрят как на средство укрепления государственной безопасности, реализуя их даже через специализированные банкоматы [4, с. 68].

Из новинок последнего времени интерес представляет монета «Шахматы» (1 унция, 0,9999), эмитентом которой выступает Камерун. Отчеканена она российской компанией «Золотой монетный дом», став фактически первой в России частной золотой монетой [1]. Привлекательность ее в том, что продается она по самой низкой цене золота за грамм. Цена за аналогичные унцовые монеты будет на 5-6 тыс. рублей выше. Риск – относительно низкая ликвидность.

Кроме перечисленных монет, объектами для инвестирования также можно рассматривать канадские монеты и золотые монеты Британии. При этом стоит воздержаться от приобретения монет Украины, Беларуси, Казахстана, Армении, а также «экзотических» стран. Причина тому - возможные проблемы с закрытием торговой позиции. Следует помнить, что инвестирование – это не коллекционирование, оно осуществляется по другим правилам и законам.

Важной характеристикой монет является доля в них чистого золота. Общее правило для инвесторов – покупать монеты с пробой не менее 0,900. На рынке сейчас наиболее популярны монеты с пробой 0,999. Это означает, что в ней содержится только 0,01% примесей к чистому золоту, из которого она изготовлена. На некоторых монетах можно увидеть пробу 0,9999 – это маркетинговый ход, т.к. отличить содержание золота в монетах 0,999 и 0,9999 практически невозможно. Заметим, что монеты высокой пробы имеют один недостаток – они мягкие, следовательно, подвержены механическому воздействию. Поэтому некоторые инвесторы предпочитают монеты с пробой 0,917 – они имеют красноватый оттенок и более устойчивы к окружающей среде.

Лучший период инвестирования. Фундаментальный анализ по поводу золота говорит о том, что приобретать инвестиционные монеты можно и нужно.

Сложнее с техническим анализом. Дело в том, что не все месяцы в году благоприятны для открытия торговых позиций. Существуют и годовые периоды, когда от приобретения инвестиционных монет следует воздержаться. Автором выявлена следующая закономерность: декабрь – время ралли на фондовых рынках, следовательно, цены на золото в этот момент корректируются. Вероятность подобного развития событий – 80%. Поэтому общая стратегия довольно проста: приобретать золото лучше на падении, т.к. курс акций диаметрально противоположен курсу золота. Иными словами, золотые монеты следует покупать постепенно в период роста фондового рынка и не обращать внимание на то, что в краткосрочном периоде эти инвестиции будут убыточны.

Более того, незначительный убыток гарантирован инвестору в период двух-трех месяцев. Это объясняется разницей между ценой продажи и ценой выкупа монеты одной и той же финансовой организацией. Например, цена продажи монеты «Австралийский Кенгуру, 2020 год» (компания «Золотой монетный дом») на 8 января 2020 г. составила 106 958 руб., а выкупа – 102 145 руб., т.е. спред равнялся 4,5 %. И пока рынок золота не поднимется на эти 4,5% и выше, инвестор останется в убытке.

Обратим также внимание на премию, которую берет себе финансовая организация. Так, в Германии средняя наценка дилера за монету «Крюгерранд» составила в первой декаде января 2020 г. 5,33%, в то время как в прошлые годы она не превышала 4% [2]. Причина увеличения премии – ралли на рынке золота в январе 2020 г. Отсюда вывод: инвестировать в монеты в период падения рынка золота или в начале его роста, а также в периоды, когда финансовые организации выставляют минимальную наценку.

Дилеры. Приобретать золотые инвестиционные монеты можно у банков и компаний, занимающихся куплей и продажей золотых монет. У последних цены привлекательней и больше выбор. Для наглядности назовем несколько российских компаний: Золотой монетный дом, Золотой запас, Золото державы, Архитектура финансов.

Проблема безопасности. Где хранить инвестиционные монеты? Хранение – самый высокий риск в данном виде инвестирования. Особый температурный режим здесь не требуется, зато возникает серьезная проблема обеспечения безопасности.

Хранение в банковских ячейках включает в себя риск хищения – российские банки не отвечают за сохранность средств. Поэтому некоторые инвесторы хранят инвестиционные монеты за рубежом, в частности, в Чехии. В этой стране банки составляют опись вещей, размещенных в банковской ячейке и отвечают за их сохранность. Второй риск размещения средств в банке – ситуация, когда государство принимает внеэкономическое решение о недопуске к банковским хранилищам, что в ситуации политической нестабильности вполне возможно и мировая практика знает такие примеры. Также не стоит забывать о прямых и трансакционных издержках такого хранения.

В такой ситуации у российского инвестора остается старый, но верный способ сохранения сбережений – сделать закладку, т.е. по опыту предков закопать золото. Учитывая возможности современной техники (металлоискатели), делается это следующим образом: золото помещается в капсулу времени, закапывается на глубину в 1,5 метра. Лучшее место – удаленный от жилых мест не грибной лесной массив, находящийся вне зоны затопления. Для обмана металлоискателя по территории желательно разбросать металлические предметы. Не рекомендуется закапывать золото под деревьями в саду, в полях около деревни – эти места любят посещать «черные копатели». Хотя эти меры расходятся с понятиями современной экономики, но именно они позволят сохранить накопленное.

Домашний вариант хранения тоже возможен, но к риску хищения добавляется риск стихийного бедствия, прежде всего пожара. Температура плавления золота – 1000 С и если при быстром выгорании помещения монета сохранит свой первозданный внешний вид, то защитная капсула, в котором она хранится, расплавится, и цена монеты резко упадет. Отсюда рекомендация: в домашних условиях монеты хранить в специальных противопожарных встроенных сейфах.

Выработка стратегии. И, наконец, разберем финансовую стратегию обеспечения старости, т.е. альтернативу пенсионной системе. Скажем прямо и честно: пенсионная система в нашей стране находится в стадии постоянного реформирования, что ставит под сомнение ее эффективность. Надеяться в такой ситуации на пенсию и любые пенсионные программы, которые могли бы обеспечить достойную старость, по меньшей мере, наивно. Попутно заметим, что настоящие рекомендации адресованы среднему классу, чьи доходы позволяют осуществлять данный вид инвестиций. Для граждан, относящихся к категории богатых – инвестирование в золото – только один из многочисленных инструментов, наряду с акциями и недвижимостью. О бедных слоях общества, 70% расходов которых – питание и коммунальные платежи, говорить не приходиться. Остается средний класс, для которого инвестиционные монеты станут подушкой безопасности на долгие годы.

Допустим, что финансовая цель – обеспечить себя бюджетом в 1 тыс. долларов ежемесячно. С этой целью рекомендуется приобретать в год 5-6 унцовых золотых монет. Если инвестировать с 30 лет, то к пенсионному возрасту у инвестора будет коллекция из 200 унцовок, что составляет сумму в 20 млн рублей. И это минимум. Разделяя эту сумму на 15 лет оставшейся жизни, инвестор сможет тратить на себя 111 тыс. рублей ежемесячно в расчете их покупательной способности на 2020 г.

Большинство экспертов рекомендует держать долю золота в инвестиционном портфеле в пределах 5-10%. Автор настоящей статьи предлагает поднять этот показатель до 30-50%, а при неблагоприятном развитии событий наращивать ее. Абстрагируясь от ситуации в России, подчеркнем, что глобальный бычий тренд на фондовых рынках подходит к концу и в период 2020-2025 гг. мировую экономику ожидает новый кризис, масштабы которого могут оказаться несоизмеримыми с финансовым кризисом 2008 г. Американская валюта в этой ситуации может и не стать тихой гаванью по причине количественного смягчения этой валюты. Причина тому – надувание глобального «долгового пузыря». И золото при таком сценарии станет не только инструментом диверсификации доходов, но и спасением для инвесторов и простых граждан – обладателей этого драгоценного металла. Неслучайно, что прогнозы на цену золота к 2025 г. доходят до 10 тыс. долларов за тройскую унцию. Автор хотя и не разделяет алармистских настроений, но предполагает, что к концу 2020 г. цена золота будет 1700 долларов, а к 2025 г. вполне может достичь и 3 000 долларов.

Выводы

Проведенное исследование позволяет заключить, что инвестиционные золотые монеты – это не только хеджирование от инфляции, но и самое выгодное и надежное инвестирование. Так или иначе, но золото в наступающем десятилетии вернется к своей исторической функции мировых денег и следует воспользоваться ситуацией прямо сейчас – в ближайшие два-три года, чтобы впоследствии не жалеть об упущенных возможностях. Только имея солидный золотой запас, граждане, относящиеся к среднему классу, могут быть спокойны за свое будущее, что позволит им не надеяться на государственное обеспечение в виде пенсионной системы.

P.S: Только с января 2020 г. (с момента начала работы над статьей) до опубликования данных материалов цена золота поднялась с 1520 долларов до 1587 долларов за унцию).

Список литературы

- Вязовский А. В России началось производство частных золотых монет. URL: http://gold.ru/news/v-rossii-nachalos-proizvodstvo-chastnyh-zolotyh-monet.html (дата обращения 10.01.2020).

- Германия: стоимость «Крюгерранда» на максимуме. URL: https://gold.ru/news/germaniya-cena-zolotoj-monety-kryugerrand-na-maksimume.html. (дата обращения 07.01.2020).

- Гомбоева Н.Г., Кисленко Д.Д., Халтурина О.А. Инвестиции в монеты как часть инвестиционного портфеля // Научные исследования и разработки 2018 XXXIV Международная научно-практическая конференция. Астрахань: Научный центр «Олимп», 2018. С. 152-155.

- Золотова Н.В. Анализ динамики и структуры выпуска инвестиционных золотых монет // Вестник Российского экономического университета им. Г.В. Плеханова. 2016. № 3 (87). С. 64-71.

- Кондратьев В.Б. Глобальный рынок золота // Горная промышленность. 2017. № 3 (133). С. 62.

- Райкова Н.А. Инвестиционные монеты – альтернативный инвестиционный инструмент // Деньги и кредит. 2016. № 4. С. 47-50.

- Boston I. Investment Gold: Exemption from Tax (Vat) in the Romanian Fiscal System // Metalurgija. Vol. 53. Is, pp. 731-733.

- URL: https://zoloto-md.ru/bullion-coins/i-inostrannyye/zolotaya-moneta-buffalo/ (дата обращения 10.01.2020).

- Van Hoang, Thi Hong. The Gold Market at the Paris Stock Exchange: A Risk-Return Analysis 1950-2003 // Historical Social Research-Historische Sozialforschung. 2010. Vol. 35. 3, pp. 389-411.

- Wang KM, Lee YM. Could Gold Serve as an Exchange Rate Hedge in Japan? // Inzinerine Ekonomika-Engineering Economics. Vol. 21. Is. 2, pp. 160-170.

References

- Vyazovskiy A. V Rossii nachalos proizvodstvo chastnykh zolotykh monet (In Russia began production of private gold coins). URL: http://gold.ru/news/v-rossii-nachalos-proizvodstvo-chastnyh-zolotyh-monet.html (data obrascheniya 10.01.2020).

- Germaniya: stoimost «Kryugerranda» na maksimume (Germany: the cost of "Krugerrand" at the maximum). URL: https://gold.ru/news/germaniya-cena-zolotoj-monety-kryugerrand-na-maksimume.html. (data obrascheniya 07.01.2020).

- Gomboeva N.G., Kislenko D.D., Khalturina O.A. Investitsii v monety kak chast investitsionnogo portfelya (Инвестиции в монеты как часть инвестиционного портфеля), Nauchnye issledovaniya i razrabotki 2018 XXXIV Mezhdunarodnaya nauchno-prakticheskaya konferentsiya. Astrakhan: Nauchnyy tsentr «Olimp», 2018, pp. 152-155.

- Zolotova N.V. Analiz dinamiki i struktury vypuska investitsionnykh zolotykh monet (Analysis of the dynamics and structure of the issue of investment gold coins), Vestnik Rossiyskogo ekonomicheskogo universiteta im. G.V. Plekhanova, 2016, No 3 (87), pp. 64-71.

- Kondratev V.B. Globalnyy rynok zolota (Global gold market), Gornaya promyshlennost, 2017, No 3 (133), p. 62.

- Raykova N.A. Investitsionnye monety – alternativnyy investitsionnyy instrument (Investment coins-alternative investment tool), Dengi i kredit, 2016, No 4, pp. 47-50.

- Boston I. Investment Gold: Exemption from Tax (Vat) in the Romanian Fiscal System, Metalurgija, Vol. 53, Is, pp. 731-733.

- URL: https://zoloto-md.ru/bullion-coins/i-inostrannyye/zolotaya-moneta-buffalo/ (data obrascheniya 10.01.2020).

- Van Hoang, Thi Hong. The Gold Market at the Paris Stock Exchange: A Risk-Return Analysis 1950-2003, Historical Social Research-Historische Sozialforschung, 2010, Vol. 35, Is. 3, pp. 389-411.

- Wang KM, Lee YM. Could Gold Serve as an Exchange Rate Hedge in Japan? Inzinerine Ekonomika-Engineering Economics, 2010, Vol. 21, Is. 2, pp. 160-170.

Рецензент:

Джанчарова Гульнара Каримхановна – кандидат экономических наук, зав. кафедрой политической экономии, РГАУ-МСХА имени К.А. Тимирязева, 127550, г. Москва, Лиственничная аллея, д. 4А k.politeconom@rgau-msha.ru

Работа поступила в редакцию: 10.02.2020 г.