Мальцева Е.С., Плахов А.В. Актуальные проблемы налогообложения и развития малого бизнеса в России

Мальцева Е.С., Плахов А.В. Актуальные проблемы налогообложения и развития малого бизнеса в России

Образец ссылки на эту статью: Мальцева Е.С., Плахов А.В. Актуальные проблемы налогообложения и развития малого бизнеса в России // Бизнес и дизайн ревю. 2018. № 1 (9). С. 3.

УДК 332.1

АКТУАЛЬНЫЕ ПРОБЛЕМЫ НАЛОГООБЛОЖЕНИЯ И РАЗВИТИЯ

МАЛОГО БИЗНЕСА В РОССИИ

Мальцева Елена Сергеевна

АНО ВО «Институт бизнеса и дизайна», Москва, Россия (129090, г. Москва,

Протопоповский переулок, 9), кандидат экономических наук, доцент кафедры экономики,

Maltsevs1@mail.ru, (495) 684-25-26, доб. 109.

Плахов Артем Владимирович

АНО ВО «Институт бизнеса и дизайна», Москва, Россия (129090, г. Москва,

Протопоповский переулок, 9), кандидат экономических наук, доцент кафедры экономики,

plahov_a@mail.ru, (495) 684-25-26, доб. 109.

В настоящее время малый бизнес продолжает играть важную роль в экономике

многих стран. Не исключением является и Российская Федерация. В статье

приведены данные о состоянии малого предпринимательства в России. Основное

внимание уделено проблеме налогообложения и увеличения налоговой нагрузки на

бизнес, что является сдерживающим фактором развития малого

предпринимательства в нашей стране. Авторы обосновывают предложения по

совершенствованию налогообложения субъектов малого бизнеса.

Ключевые слова: предпринимательство; бизнес; экономика; налогообложение.

ACTUAL PROBLEMS OF TAXATION AND SMALL BUSINESS

DEVELOPMENT IN RUSSIA

Maltseva Elena Sergeevna

Institute of Business and Design (B&D), Moscow, Russia (129090, Moscow Protopopovskiy

lane, 9), candidate of economic Sciences, associate Professor of the Department of Economics,

Maltsevs1@mail.ru, (495) 684-25-26, 109.

Рlakhov Artem Vladimirovich

Institute of Business and Design (B&D), Moscow, Russia (129090, Moscow Protopopovskiy

lane, 9), candidate of economic Sciences, associate Professor of the Department of Economics, plahov_a@mail.ru, (495) 684-25-26, 109.

Currently, the small business continues to play an important role in the economy of

many countries. Is no exception and the Russian Federation. The article shows the place of

small business in the economy. Given data on the state of small business in Russia. Special

attention is paid to the problem of tax burden hampers the development of small business in Russia. Main scientific results: the authors propose measures to improve the taxation of

small business.

Keywords: entrepreneurship; business; economy; taxation.

В настоящее время малый бизнес продолжает играть важную роль в

экономике многих стран. Не исключением является и Российская Федерация.

Однако, вот уже на протяжении десятка лет, малый бизнес в нашей стране

испытывает немало трудностей и это при том, что с июля 2007 г. (уже более

десяти лет) действует Федеральный закон «О развитии малого и среднего

предпринимательства в Российской Федерации» от 24.07.2007 № 209-ФЗ. И к

глубокому сожалению ни о каком глобальном развитии малого и среднего

бизнеса говорить не приходиться.

До 2014 г. количество индивидуальных предпринимателей сильно уменьшилось, о чем говорят данные на рисунке 1. По статистике лишь 3,4% малых предприятий в России живет более трёх лет, остальные закрываются раньше.

Темпы роста числа зарегистрированных индивидуальных предпринимателей в нашей стране остаются низкими – ежегодно их число увеличивается на 4 %, в то время как количество ИП, прекративших свою деятельность увеличивается на 11%. По данным ФНС на апрель 2016 г. в ЕГРИП было зарегистрировано 3,5 млн индивидуальных предпринимателей, а прекратили свою деятельность за все время 7,7 млн человек.

Несмотря на рост вновь регистрирующих предприятий, удержать существующие государству практически не удается. Только за 2014 г. – март 2015 г. была прекращена деятельность 647 тысяч индивидуальных предпринимателей и 21928 фермерских хозяйств.

Основная причина – принятие решения о прекращении деятельности, всего на апрель 2017 г. по данному решения за все время была прекращена деятельность свыше 5 млн ИП.

По итогам исследования, проведенного «Российским банком поддержки малого и среднего предпринимательства», в 2016 г. 53,4 % предпринимателей заявили об ухудшении условий для ведения деятельности, причем более 10 % - об ухудшении серьезном. При этом самыми важными проблемами предпринимателей названы острая конкуренция (27,3 %), проблема с доступом к кредитам или другим формам заемного финансирования (23,5 %), а также высокий уровень налогов.

Переходя непосредственно к рассмотрению структуры малого и среднего бизнеса России необходимо отметить, что по данным Росстата [1] в России на 2015 г. было зарегистрировано 2241659 субъектов малого и среднего предпринимательства, из них, осуществляет деятельность 1467476 субъектов, в том числе 18839 предприятия среднего бизнеса (всего зарегистрировано 19300).

По данным Единой межведомственной информационно-статистической системы (ЕМИИС) количество средних предприятий в 2015 г. составило 15492, а по данным Единого реестра субъектов малого и среднего предпринимательства ФНС России составило – 19980 (20352 включая ИП) на 01.08.2016 и 20534 (20934 включая ИП) предприятий на 10.02.2017 [1]. Для сравнения, в 2010 г. действующих предприятий среднего бизнеса было 25170 [2]. При этом, количество зарегистрированных индивидуальных предпринимателей на 1.10.2016 г. составило 3776393 человек. Таким образом, одну из причин повышения числа субъектов малого бизнеса можно связывать с дроблением среднего бизнеса.

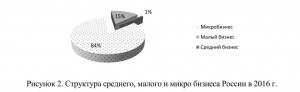

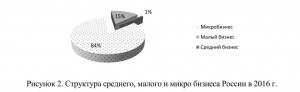

На рисунке 2 приведена структура среднего, малого и микро бизнеса по количеству предприятий за 2016 г. в графической форме.

В последнее время наблюдается резкое увеличение числа субъектов малого предпринимательства, что само по себе является положительным явлением, как для частных, так и для государства (рисунок 3).

В первую очередь необходимо оценить общую численность субъектов малого бизнеса и динамику изменения их количества.

В сложившихся условиях ведения бизнеса индивидуальных предприниматели нуждаются в активных шагах навстречу бизнесу со стороны государства. К числу наиболее ожидаемых мер государственной поддержки опрошенные предприниматели относят в первую очередь снижение налоговой нагрузки (65,4 %). Из числа мер, нацеленных на стимулирование развития малого и среднего бизнеса и попавших в Антикризисную программу правительства, наиболее ценными опрошенные руководители предприятий признали все решения по снижению налоговой нагрузки – двухлетние налоговые каникулы для индивидуальных предпринимателей и возможно регионов снижать ставки по упрощенной системе налогообложения и единому налогу на вмененный доход.

При введении упрощенной системы налогообложения и единого налога на вмененный доход, делалась ставка на сведение к нулю сложностей ведения бухгалтерского учета и составления налоговых деклараций, которые были под силу исключительно профессионалам. Большинство предпринимателей перешли на предложенные системы, при этом каждый из них отметил значительное снижение нагрузки, но величина налогов по-прежнему остается достаточно высокой и неподъемной для стартующих бизнесменов. И в данном случае – это прежде всего взносы на обязательное пенсионное и медицинское страхование в виде фиксированных платежей. Их размер с каждым годом увеличивается и никак не зависит от суммы дохода индивидуального предпринимателя (рисунок 4). Если в 2002-2006 гг. их размер составлял 1832 рубля в год, то в 2012 г. их величина составила 17208 руб. 25 коп., т.е. произошло увеличении более чем в девять раз. Данное повышение условно можно считать увеличением налоговой нагрузки на индивидуальных предпринимателей и о поддержке малого бизнеса через налоговое регулирование говорить не приходится. Более того с 2015 г. еще был дополнительно введен 1% от суммы дохода ИП, превышающей 300000 рублей в год, но не более 148 886,40 руб., с 1 января 2018 г. - не более 212360 руб. Такая непосильная для малого бизнеса сумма страховых взносов напрямую препятствует развитию малого бизнеса.

Немало нареканий вызывает и частота административных проверок – деятельность предпринимателей тщательно контролируют, вне зависимости от сферы. Получение же разрешений становится огромной проблемой, решение которой скрывается за семью кругами хождения по инстанциям.

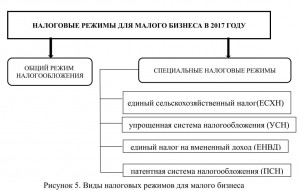

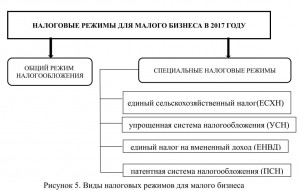

Таким образом, традиционно к числу значимых факторов, влияющих на развитие предпринимательского потенциала в экономике, относят проводимую налоговую политику. Российские предприниматели имеют право выбирать систему налогообложения своего бизнеса. Существуют несколько видов налоговых режимов: общий режим налогообложения малых предприятий и специальные налоговые режимы:

-единый сельскохозяйственный налог;

- упрощенная система налогообложения;

-единый налог на вмененный доход;

-патентная система налогообложения.

В современных условиях можно выделить несколько проблем, связанных с применением специальных налоговых режимов.

1) Специальные режимы являются более приемлемыми для малого бизнеса, так как они несут в себе пониженную налоговую нагрузку и позволяют предоставить упрощенную отчетность. Однако действуют законодательные ограничения, по которым не каждое предприятие имеет право применять тот или иной упрощенный режим. Превышая эти ограничения по выручке, по численности работающих или по стоимости основных средств ИП малое предприятие утрачивает право на применение УСН или патента и вынужденно перейти на общий режим налогообложения, который имеет за собой такие последствия, как уплата НДС и налога на прибыль (на доходы) от реализации.

2) Далеко не все ИП могут применять пониженную ставку налогообложения по УСН в размере 5%. Согласно Закону Орловской области от 05.09.2015 № 1833-ОЗ «Об установлении на 2016-2018 гг. налоговой ставки для отдельных категорий налогоплательщиков, применяющих упрощенную систему налогообложения» пониженную ставку вправе применять налогоплательщики, у которых:

- удельный вес дохода от осуществления в качестве основного одного из указанных в части 1 настоящей статьи видов экономической деятельности за соответствующий налоговый период составляет не менее 70 % в общей сумме доходов, определяемых в соответствии со статьей 346.15 Налогового кодекса Российской Федерации;

- размер среднемесячной заработной платы в расчете на одного работника за налоговый период, в котором налогоплательщик применил налоговую ставку, указанную в части 1 настоящей статьи, должен быть не ниже двух минимальных размеров оплаты труда, установленной законодательством Российской Федерации на соответствующий налоговый период (для Орловской области МРОТ в 2017 г. составляет 10000 рублей, и чтобы выполнять данный пункт зарплата должна быть 20000 рублей, что не посильно для ИП с точки зрения уплаты страховых взносов);

- своевременное и в полном объеме перечисление по итогам отчетных периодов авансовых платежей по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, и отсутствие задолженности по налогам, сборам и другим внебюджетным фондам по итогам налогового периода, в котором налогоплательщик применил налоговую ставку, указанную в части 1 настоящей статьи, что также очень трудно соблюдать. Таким образом, в Орловской области почти нет субъектов малого бизнеса, которые могут использовать данную льготу.

3) Неразбериха в рамках применения ЕНВД и патентной системы налогообложения, так как одни и те же виды деятельности облагаются по разному с разной суммой налога к уплате, что в принципе недопустимо. Остаются нерешенными вопросы применения УСН и ЕНВД в случае оказания услуг юридическим лицам.

4) ИП, применяющие УСН, ЕНВД или ПСН не могут воспользоваться различными льготами, существующими в нашем налоговом законодательстве, например такими как имущественные или социальные налоговые вычеты по НДФЛ, или амортизация как по УСН и налогу на прибыль для ЕНВД и ПСН.

5) И наконец, еще одна серьезная проблема для малого бизнеса – это введение в действие Федерального закона от 03.07.2016 № 290-ФЗ «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты Российской Федерации», которые обязывают всех без исключения субъектов малого бизнеса приобретать дорогостоящие онлайн-кассы.

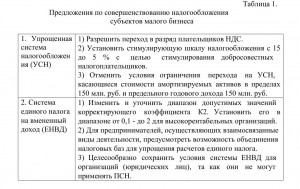

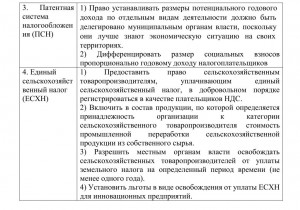

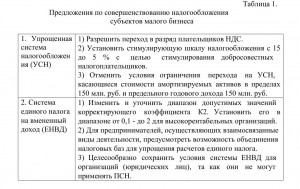

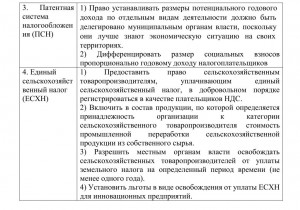

Данные мероприятия позволят снизить налоговый гнёт на малый бизнес,

будут способствовать повышению степени добросовестности

налогоплательщиков, а также позволят взаимодействовать малому и среднему

бизнесу в рамках легальной уплаты НДС, т.е. позволят устранить разрывы

финансово-экономических связей между применениями общей системы

налогообложения и специальных налоговых режимов.

Список литературы

1. Единый реестр субъектов малого и среднего предпринимательства Федеральной

налоговой службы. Статистика. URL: https://rmsp.nalog.ru/statistics.html

2. Малый и средний бизнес в России в цифрах. Инфографика подготовлена по

данным Росстата. Итоги сплошного наблюдения за деятельностью субъектов малого и

среднего предпринимательства за 2010 год. URL:

http://www.gks.ru/publish/prezent/infograf/mal_bisnes_rus.pdf. 3. Сплошное наблюдение за деятельностью малого и среднего бизнеса за 2015 год.

URL: http://www.gks.ru/free_doc/new_site/business/prom/splosh.html.

References

1. Edinyy reestr subektov malogo i srednego predprinimatelstva Federalnoy nalogovoy

sluzhby. Statistika. URL: https://rmsp.nalog.ru/statistics.html

2. Malyy i sredniy biznes v Rossii v tsifrakh. Infografika podgotovlena po dannym Rosstata.

Itogi sploshnogo nablyudeniya za deyatelnostyu subektov malogo i srednego predprinimatelstva

za 2010 god. URL: http://www.gks.ru/publish/prezent/infograf/mal_bisnes_rus.pdf.

3. Sploshnoe nablyudenie za deyatelnostyu malogo i srednego biznesa za 2015 god. URL:

http://www.gks.ru/free_doc/new_site/business/prom/splosh.html.

Рецензенты:

Горлов В.В. – доктор экономических наук, профессор, РГУ нефти и

газа (НИУ) имени И.М. Губкина.

Бронникова Е.М. – кандидат экономических наук, АНО ВО «Институт бизнеса и

дизайна».

Работа поступила в редакцию: 12.12.2017 г.

УДК 332.1

АКТУАЛЬНЫЕ ПРОБЛЕМЫ НАЛОГООБЛОЖЕНИЯ И РАЗВИТИЯ

МАЛОГО БИЗНЕСА В РОССИИ

Мальцева Елена Сергеевна

АНО ВО «Институт бизнеса и дизайна», Москва, Россия (129090, г. Москва,

Протопоповский переулок, 9), кандидат экономических наук, доцент кафедры экономики,

Maltsevs1@mail.ru, (495) 684-25-26, доб. 109.

Плахов Артем Владимирович

АНО ВО «Институт бизнеса и дизайна», Москва, Россия (129090, г. Москва,

Протопоповский переулок, 9), кандидат экономических наук, доцент кафедры экономики,

plahov_a@mail.ru, (495) 684-25-26, доб. 109.

В настоящее время малый бизнес продолжает играть важную роль в экономике

многих стран. Не исключением является и Российская Федерация. В статье

приведены данные о состоянии малого предпринимательства в России. Основное

внимание уделено проблеме налогообложения и увеличения налоговой нагрузки на

бизнес, что является сдерживающим фактором развития малого

предпринимательства в нашей стране. Авторы обосновывают предложения по

совершенствованию налогообложения субъектов малого бизнеса.

Ключевые слова: предпринимательство; бизнес; экономика; налогообложение.

ACTUAL PROBLEMS OF TAXATION AND SMALL BUSINESS

DEVELOPMENT IN RUSSIA

Maltseva Elena Sergeevna

Institute of Business and Design (B&D), Moscow, Russia (129090, Moscow Protopopovskiy

lane, 9), candidate of economic Sciences, associate Professor of the Department of Economics,

Maltsevs1@mail.ru, (495) 684-25-26, 109.

Рlakhov Artem Vladimirovich

Institute of Business and Design (B&D), Moscow, Russia (129090, Moscow Protopopovskiy

lane, 9), candidate of economic Sciences, associate Professor of the Department of Economics, plahov_a@mail.ru, (495) 684-25-26, 109.

Currently, the small business continues to play an important role in the economy of

many countries. Is no exception and the Russian Federation. The article shows the place of

small business in the economy. Given data on the state of small business in Russia. Special

attention is paid to the problem of tax burden hampers the development of small business in Russia. Main scientific results: the authors propose measures to improve the taxation of

small business.

Keywords: entrepreneurship; business; economy; taxation.

В настоящее время малый бизнес продолжает играть важную роль в

экономике многих стран. Не исключением является и Российская Федерация.

Однако, вот уже на протяжении десятка лет, малый бизнес в нашей стране

испытывает немало трудностей и это при том, что с июля 2007 г. (уже более

десяти лет) действует Федеральный закон «О развитии малого и среднего

предпринимательства в Российской Федерации» от 24.07.2007 № 209-ФЗ. И к

глубокому сожалению ни о каком глобальном развитии малого и среднего

бизнеса говорить не приходиться.

До 2014 г. количество индивидуальных предпринимателей сильно уменьшилось, о чем говорят данные на рисунке 1. По статистике лишь 3,4% малых предприятий в России живет более трёх лет, остальные закрываются раньше.

Темпы роста числа зарегистрированных индивидуальных предпринимателей в нашей стране остаются низкими – ежегодно их число увеличивается на 4 %, в то время как количество ИП, прекративших свою деятельность увеличивается на 11%. По данным ФНС на апрель 2016 г. в ЕГРИП было зарегистрировано 3,5 млн индивидуальных предпринимателей, а прекратили свою деятельность за все время 7,7 млн человек.

Несмотря на рост вновь регистрирующих предприятий, удержать существующие государству практически не удается. Только за 2014 г. – март 2015 г. была прекращена деятельность 647 тысяч индивидуальных предпринимателей и 21928 фермерских хозяйств.

Основная причина – принятие решения о прекращении деятельности, всего на апрель 2017 г. по данному решения за все время была прекращена деятельность свыше 5 млн ИП.

По итогам исследования, проведенного «Российским банком поддержки малого и среднего предпринимательства», в 2016 г. 53,4 % предпринимателей заявили об ухудшении условий для ведения деятельности, причем более 10 % - об ухудшении серьезном. При этом самыми важными проблемами предпринимателей названы острая конкуренция (27,3 %), проблема с доступом к кредитам или другим формам заемного финансирования (23,5 %), а также высокий уровень налогов.

Переходя непосредственно к рассмотрению структуры малого и среднего бизнеса России необходимо отметить, что по данным Росстата [1] в России на 2015 г. было зарегистрировано 2241659 субъектов малого и среднего предпринимательства, из них, осуществляет деятельность 1467476 субъектов, в том числе 18839 предприятия среднего бизнеса (всего зарегистрировано 19300).

По данным Единой межведомственной информационно-статистической системы (ЕМИИС) количество средних предприятий в 2015 г. составило 15492, а по данным Единого реестра субъектов малого и среднего предпринимательства ФНС России составило – 19980 (20352 включая ИП) на 01.08.2016 и 20534 (20934 включая ИП) предприятий на 10.02.2017 [1]. Для сравнения, в 2010 г. действующих предприятий среднего бизнеса было 25170 [2]. При этом, количество зарегистрированных индивидуальных предпринимателей на 1.10.2016 г. составило 3776393 человек. Таким образом, одну из причин повышения числа субъектов малого бизнеса можно связывать с дроблением среднего бизнеса.

На рисунке 2 приведена структура среднего, малого и микро бизнеса по количеству предприятий за 2016 г. в графической форме.

В последнее время наблюдается резкое увеличение числа субъектов малого предпринимательства, что само по себе является положительным явлением, как для частных, так и для государства (рисунок 3).

В первую очередь необходимо оценить общую численность субъектов малого бизнеса и динамику изменения их количества.

В сложившихся условиях ведения бизнеса индивидуальных предприниматели нуждаются в активных шагах навстречу бизнесу со стороны государства. К числу наиболее ожидаемых мер государственной поддержки опрошенные предприниматели относят в первую очередь снижение налоговой нагрузки (65,4 %). Из числа мер, нацеленных на стимулирование развития малого и среднего бизнеса и попавших в Антикризисную программу правительства, наиболее ценными опрошенные руководители предприятий признали все решения по снижению налоговой нагрузки – двухлетние налоговые каникулы для индивидуальных предпринимателей и возможно регионов снижать ставки по упрощенной системе налогообложения и единому налогу на вмененный доход.

При введении упрощенной системы налогообложения и единого налога на вмененный доход, делалась ставка на сведение к нулю сложностей ведения бухгалтерского учета и составления налоговых деклараций, которые были под силу исключительно профессионалам. Большинство предпринимателей перешли на предложенные системы, при этом каждый из них отметил значительное снижение нагрузки, но величина налогов по-прежнему остается достаточно высокой и неподъемной для стартующих бизнесменов. И в данном случае – это прежде всего взносы на обязательное пенсионное и медицинское страхование в виде фиксированных платежей. Их размер с каждым годом увеличивается и никак не зависит от суммы дохода индивидуального предпринимателя (рисунок 4). Если в 2002-2006 гг. их размер составлял 1832 рубля в год, то в 2012 г. их величина составила 17208 руб. 25 коп., т.е. произошло увеличении более чем в девять раз. Данное повышение условно можно считать увеличением налоговой нагрузки на индивидуальных предпринимателей и о поддержке малого бизнеса через налоговое регулирование говорить не приходится. Более того с 2015 г. еще был дополнительно введен 1% от суммы дохода ИП, превышающей 300000 рублей в год, но не более 148 886,40 руб., с 1 января 2018 г. - не более 212360 руб. Такая непосильная для малого бизнеса сумма страховых взносов напрямую препятствует развитию малого бизнеса.

Немало нареканий вызывает и частота административных проверок – деятельность предпринимателей тщательно контролируют, вне зависимости от сферы. Получение же разрешений становится огромной проблемой, решение которой скрывается за семью кругами хождения по инстанциям.

Таким образом, традиционно к числу значимых факторов, влияющих на развитие предпринимательского потенциала в экономике, относят проводимую налоговую политику. Российские предприниматели имеют право выбирать систему налогообложения своего бизнеса. Существуют несколько видов налоговых режимов: общий режим налогообложения малых предприятий и специальные налоговые режимы:

-единый сельскохозяйственный налог;

- упрощенная система налогообложения;

-единый налог на вмененный доход;

-патентная система налогообложения.

В современных условиях можно выделить несколько проблем, связанных с применением специальных налоговых режимов.

1) Специальные режимы являются более приемлемыми для малого бизнеса, так как они несут в себе пониженную налоговую нагрузку и позволяют предоставить упрощенную отчетность. Однако действуют законодательные ограничения, по которым не каждое предприятие имеет право применять тот или иной упрощенный режим. Превышая эти ограничения по выручке, по численности работающих или по стоимости основных средств ИП малое предприятие утрачивает право на применение УСН или патента и вынужденно перейти на общий режим налогообложения, который имеет за собой такие последствия, как уплата НДС и налога на прибыль (на доходы) от реализации.

2) Далеко не все ИП могут применять пониженную ставку налогообложения по УСН в размере 5%. Согласно Закону Орловской области от 05.09.2015 № 1833-ОЗ «Об установлении на 2016-2018 гг. налоговой ставки для отдельных категорий налогоплательщиков, применяющих упрощенную систему налогообложения» пониженную ставку вправе применять налогоплательщики, у которых:

- удельный вес дохода от осуществления в качестве основного одного из указанных в части 1 настоящей статьи видов экономической деятельности за соответствующий налоговый период составляет не менее 70 % в общей сумме доходов, определяемых в соответствии со статьей 346.15 Налогового кодекса Российской Федерации;

- размер среднемесячной заработной платы в расчете на одного работника за налоговый период, в котором налогоплательщик применил налоговую ставку, указанную в части 1 настоящей статьи, должен быть не ниже двух минимальных размеров оплаты труда, установленной законодательством Российской Федерации на соответствующий налоговый период (для Орловской области МРОТ в 2017 г. составляет 10000 рублей, и чтобы выполнять данный пункт зарплата должна быть 20000 рублей, что не посильно для ИП с точки зрения уплаты страховых взносов);

- своевременное и в полном объеме перечисление по итогам отчетных периодов авансовых платежей по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, и отсутствие задолженности по налогам, сборам и другим внебюджетным фондам по итогам налогового периода, в котором налогоплательщик применил налоговую ставку, указанную в части 1 настоящей статьи, что также очень трудно соблюдать. Таким образом, в Орловской области почти нет субъектов малого бизнеса, которые могут использовать данную льготу.

3) Неразбериха в рамках применения ЕНВД и патентной системы налогообложения, так как одни и те же виды деятельности облагаются по разному с разной суммой налога к уплате, что в принципе недопустимо. Остаются нерешенными вопросы применения УСН и ЕНВД в случае оказания услуг юридическим лицам.

4) ИП, применяющие УСН, ЕНВД или ПСН не могут воспользоваться различными льготами, существующими в нашем налоговом законодательстве, например такими как имущественные или социальные налоговые вычеты по НДФЛ, или амортизация как по УСН и налогу на прибыль для ЕНВД и ПСН.

5) И наконец, еще одна серьезная проблема для малого бизнеса – это введение в действие Федерального закона от 03.07.2016 № 290-ФЗ «О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты Российской Федерации», которые обязывают всех без исключения субъектов малого бизнеса приобретать дорогостоящие онлайн-кассы.

Данные мероприятия позволят снизить налоговый гнёт на малый бизнес,

будут способствовать повышению степени добросовестности

налогоплательщиков, а также позволят взаимодействовать малому и среднему

бизнесу в рамках легальной уплаты НДС, т.е. позволят устранить разрывы

финансово-экономических связей между применениями общей системы

налогообложения и специальных налоговых режимов.

Список литературы

1. Единый реестр субъектов малого и среднего предпринимательства Федеральной

налоговой службы. Статистика. URL: https://rmsp.nalog.ru/statistics.html

2. Малый и средний бизнес в России в цифрах. Инфографика подготовлена по

данным Росстата. Итоги сплошного наблюдения за деятельностью субъектов малого и

среднего предпринимательства за 2010 год. URL:

http://www.gks.ru/publish/prezent/infograf/mal_bisnes_rus.pdf. 3. Сплошное наблюдение за деятельностью малого и среднего бизнеса за 2015 год.

URL: http://www.gks.ru/free_doc/new_site/business/prom/splosh.html.

References

1. Edinyy reestr subektov malogo i srednego predprinimatelstva Federalnoy nalogovoy

sluzhby. Statistika. URL: https://rmsp.nalog.ru/statistics.html

2. Malyy i sredniy biznes v Rossii v tsifrakh. Infografika podgotovlena po dannym Rosstata.

Itogi sploshnogo nablyudeniya za deyatelnostyu subektov malogo i srednego predprinimatelstva

za 2010 god. URL: http://www.gks.ru/publish/prezent/infograf/mal_bisnes_rus.pdf.

3. Sploshnoe nablyudenie za deyatelnostyu malogo i srednego biznesa za 2015 god. URL:

http://www.gks.ru/free_doc/new_site/business/prom/splosh.html.

Рецензенты:

Горлов В.В. – доктор экономических наук, профессор, РГУ нефти и

газа (НИУ) имени И.М. Губкина.

Бронникова Е.М. – кандидат экономических наук, АНО ВО «Институт бизнеса и

дизайна».

Работа поступила в редакцию: 12.12.2017 г.