Горлов В.В., Никитюк А.С. Методы оценки банкротства предприятий нефтегазовой отрасли и рекомендации по их совершенствованию

Горлов В.В., Никитюк А.С. Методы оценки банкротства предприятий нефтегазовой отрасли и рекомендации по их совершенствованию

ЭКОНОМИКА. ЭКОНОМИЧЕСКИЕ НАУКИ

Образец ссылки на эту статью: Горлов В.В., Никитюк А.С. Методы оценки банкротства предприятий нефтегазовой отрасли и рекомендации по их совершенствованию // Бизнес и дизайн ревю. 2017. Т. 1. № 1(5). С. 1.

УДК 338.24.01

МЕТОДЫ ОЦЕНКИ БАНКРОТСТВА ПРЕДПРИЯТИЙ НЕФТЕГАЗОВОЙ ОТРАСЛИ И РЕКОМЕНДАЦИИ ПО ИХ СОВЕРШЕНСТВОВАНИЮ

Горлов Виктор Владимирович

РГУ нефти и газа (НИУ) имени И.М. Губкина (Москва, Россия, Ленинский пр-т, дом 65, корпус 2), доктор экономических наук, профессор кафедры финансового менеджмент, fin-men1327@yandex.ru, +7 (499) 507-86-11.

Никитюк Анастасия Сергеевна

ОАО «Ямал СПГ», (629700, Россия, Ямало-Ненецкий автономный округ,

Ямальский район, с. Яр-Сале, улица Худи-Сэроко, д. 25, корп. А), специалист отдела закупки оборудования и материалов ОАО «Ямал СПГ», +7 (495) 228-98-50.

В настоящее время остро стоит вопрос оценки банкротства компаний и применения методик прогнозирования кризисных ситуаций. Методика оценка вероятности банкротства нефтегазовых корпораций показана на примере крупнейшей компании по добыче нефти ПАО «ЛУКОЙЛ». Для оценки вероятности банкротства использовали различные методики: коэффициентные методы; математические модели; рейтинговые модели. Даны рекомендации по совершенствованию методик оценки вероятностей банкротства на предприятиях нефтегазовой отрасли.

Ключевые слова: оценка банкротства; методики прогнозирования модели оценки; нефтегазовые корпорации.

METHODS OF AN ESTIMATION OF BANKRUPTCY OF COMPANIES IN THE INDUSTRY AND RECOMMENDATIONS FOR THEIR IMPROVEMENT

Gorlov Victor Vladimirovich

Gubkin Russian State University of Oil and Gas (National Research University) (Moscow, Russia, Lininskii ave., 65/2), Dr.Sc. (Econ.), Professor, Department of Financial Management, fin-men1327@yandex.ru, +7 (499) 507-86-11.

Nikityuk Anastasiya Sergeevna

OAO «Yamal LNG», (629700, Russia, Yamalo-Nenets Autonomous Okrug, The Yamal district, village of Yar-sale, Hoodies-Seroco str., 25/A), Specialist of Procurement of Equipment and Materials, +7 (495) 228-98-50.

The article investigates methods of predicting and evaluating the bankruptcy of the companies. The estimation of the probability of bankruptcy of oil and gas corporations is conducted on the example of PJSC "LUKOIL". Different methods are used: the coefficient methods; mathematical models, the ranking model. The recommendations for improving assessment methods are given.

Key words: estimation of bankruptcy; methods of forecasting a model evaluation; oil and gas corporation.

В нынешних условиях развития экономических отношений России, как с внешним рынком, так и в пределах страны, важным становится понимание того, что устойчивое состояние и конкурентоспособность российских компаний должна стать повышенным объектом изучения не только научной элиты, но и высшего менеджмента компаний. Мировой финансовый кризис, чрезмерная волатильность на фондовых и финансовых рынках, спад производства и замедление экономического роста стали причиной резкого увеличения числа обанкротившихся предприятий. В связи с этим в условиях макроэкономической нестабильности, подпитываемой политическими разногласиями необходимо не только проводить анализ текущего финансового состояния компаний, но и заблаговременно проводить диагностику возможности наступления банкротства.

Однако, несмотря на столь явную необходимость, специально подготовленные и адаптированные к современным российским условиям модели устойчивости финансовой состоятельности и степени банкротства компаний пока не получили должного и широкого распространения. Для тщательного и всестороннего изучения экономического положения компании недостаточно учета одних только денежных потоков. На деятельность компании влияют так же факторы внешней среды и рыночной конъюнктуры, немаловажна также роль высшего аппарата управления компанией, его компетентность и профессионализм. В этих условиях своевременное и комплексное распознавание текущего экономического и финансового состояния компании снижает риски неопределенности, нестабильности и неустойчивости, которые могут привести как к временной потере ликвидности и платежеспособности компании, так и к её реальному банкротству.

Данные обстоятельства заставляют вопросы оценки несостоятельности и банкротства компаний оставаться весьма и весьма актуальными. Явная методологическая недоразработанность затрагиваемого вопроса актуализируется поднимаемыми государством проблемами антикризисного управления, теоретическими и эмпирическими исследованиями в данной области знаний.

Современная экономическая наука разработала огромное количество всевозможных подходов и методов прогнозирования и оценки банкротства компаний. Однако проводя экономический и финансовый анализ предприятия нельзя полагаться на одну методику оценки вероятности банкротства. Следует использовать несколько методик одновременно, комбинируя конечные результаты для получения адекватных, отвечающих реальности итоговых оценок.

Все известные модели можно разбить на три классификационные группы, включающие схожие по своим принципам оценки вероятности банкротства методики. Так выделяют:

систему критериев (авторские методики (методика У. Бивера); официальные отечественные, рекомендованные к использованию различными министерствами и ведомствами подходы);

сложносоставные системы (методика Э.А. Уткина; методика Г.В. Савицкой);

системы комплексного коэффициентного анализа (дискриминантные модели: зарубежные (Альтмана, Спрингейта, Фулмера, Лиса, Таввлера); отечественные (модель Давыдовой, Беликова); модели нечетко-множественных описаний; рейтинговые модели).

Центральной идеей подхода прогнозирования банкротства с использованием системы критериев является то, что существует ряд ключевых параметров, нарушение которых может привести организацию к утрате платежеспособности. В рамках данного подхода существует различное множество методик, некоторые предложены государством, другие разработаны отечественными и зарубежными учеными в области экономического и финансового анализа.

Все системы прогнозирования и банкротства предприятий в рамках комплексного коэффициентного анализа основываются на расчете одного итогового показателя, содержащего в себе весовые значения частных показателей компании. В зависимости от полученного результата делается вывод о финансовом состоянии компании и степени её банкротства.

Сложносоставные системы сочетают в себе приемы первых двух подходов. Кроме того нередко в них учитывают и денежные потоки компаний. Несмотря на видимые существенные достоинства, при этом модели сложны в применении, не подходят для быстрого «экспресс-анализа» банкротства, а иногда и вовсе дают противоречивые результаты.

Рассмотрим подробнее некоторые из вышеуказанных методик определения банкротства компаний.

Наиболее простой метод оценки степени близости предприятия к банкротству заключается в расчете удельного веса собственного оборотного капитала в общей его величине (или коэффициента прогноза банкротства):

К_пб=СОК/А ,

где К_пб – коэффициент прогноза банкротства;

СОК – собственный оборотный капитал компании;

А – величина активов предприятия.

Пределы варьирования коэффициента прогноза банкротства лежат в интервале 0,04÷0,25. Таким образом, если значение данного коэффициента оказывается меньше 0,04, то вероятность банкротства очень высока, а при Кпб > 0,25 банкротство маловероятно. Можно выделить еще две ступени вероятности банкротства:

при Кпб = 0,25÷0,14 банкротство возможно,

при Kпб = 0,14÷0,04 вероятность банкротства высокая.

Но все три коэффициента в значительной степени зависят от отраслевых особенностей производства, и при условии высокой его фондоемкости удельный вес собственного оборотного капитала в активах предприятия автоматически будет низким [3, 4].

Кроме того, значение этого коэффициента в данном случае никак не сообразуется с задолженностью предприятия. Следовательно, его расчет должен обязательно дополняться расчетом удельного веса текущих обязательств предприятия в его активах, а также и расчетом коэффициента мобильности активов, т.е.

К_то= (КК+КЗ)/А ,

где К_то – удельный вес текущих обязательств;

КК – краткосрочные кредиты;

КЗ – кредиторская задолженность;

А – величина активов предприятия.

К_моб= ОА/А ,

где К_моб – коэффициент мобильности;

ОА – оборотные активы;

А – величина активов предприятия.

Рассмотрим оценку вероятности банкротства нефтегазовых компаний на примере ПАО «ЛУКОЙЛ». Начинать оценку необходимо с самого простого метода, заключающегося в расчете удельного веса собственного оборотного капитала в общей его величине (коэффициента прогноза банкротства).

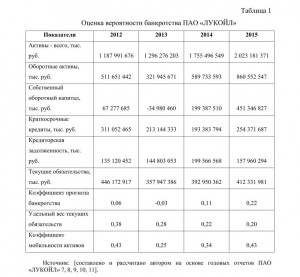

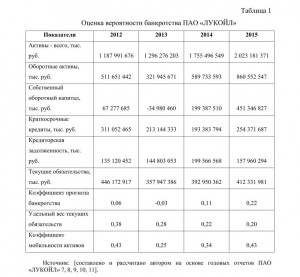

Расчет коэффициента прогноза банкротства ПАО «ЛУКОЙЛ» (таблица 1) проводится на основе данных финансовой отчетности компании и формул ((1), (2), (3)).

Из проведенных расчетов можно сделать следующие выводы:

Коэффициент прогноза банкротства за период 2012-2014 гг. очень низок (менее 0,14), что позволяет утверждать, что вероятность банкротства для ПАО «ЛУКОЙЛ» высока. Однако в 2015 г. ситуация улучшилась и хотя угроза банкротства и сохранилась, однако вероятность его наступления уменьшилась.

Это подтверждается и расчетом удельного веса текущих обязательств в активах предприятия (снижение составляет 46 % к 2015 г. по сравнению с началом анализируемого периода). Сопоставление этих двух коэффициентов показывает, что за счет собственного капитала предприятие не может покрыть свои обязательства.

Сравнение удельного веса собственного оборотного капитала с удельным весом оборотных активов (коэффициент мобильности) показывает, что обеспеченность оборотных активов собственным капиталом находится в интервале 13-52 % (2012 г. и 2015 г.) (Кпб : Кмоб), т.е. роль заемного капитала, в первую очередь текущих обязательств, достигает соответственно 87-48 %. Это так же свидетельствует о сомнительной надежности предприятия (мы не брали за внимание роль заемных средств в 2013 г., которая составила больше 100 %).

Однако сопоставление коэффициента мобильности и удельного веса текущих обязательств показывает, что оборотные активы за период 2012, 2014 и 2015 гг. полностью покрывают задолженность предприятия, чего нельзя сказать о состоянии 2013 г.

Таким образом, предприятие находится достаточно близко к кризисной ситуации, но необходимо также отметить, что к концу анализируемого периода напряженность ситуации немного снижается, о чем свидетельствует улучшение значений двух первых коэффициентов при незначительном изменении удельного веса оборотных активов. Это свидетельствует о снижении роли заемного капитала в их формировании и росте роли собственного оборотного капитала к концу анализируемого периода.

Эти изменения явились следствием высоких темпов наращивания собственного оборотного капитала (571 %) и сокращения величины текущих обязательств (на 8 % по сравнению с 2012 г.).

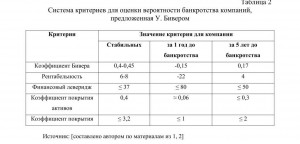

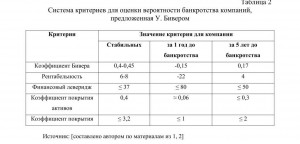

Еще одной методикой прогнозирования банкротства, на основе использования аналитических коэффициентов является авторская модель Ульяма Бивера. Так, вначале он проанализировал за пятилетний период 20 коэффициентов по группе компаний, половина из которых обанкротилась. Далее, изучив 79 компаний – банкротов и 79 выживших компаний, У. Бивер предложил свою немного иную, но широко применяемую систему критериев для оценки степени банкротства [1, 2]. При этом весовые коэффициенты в авторской методике для индикаторов не предусмотрены. Полученные значения критериев сравниваются с их нормативными значениями для трех состояний компании (для компаний с благополучной ситуацией, для компаний, обанкротившихся в течении года, и для компаний, ставших банкротами в течение пяти лет. Вероятность банкротства оценивается попаданием показателей в интервальные рамки (см. таблицу 2).

При этом указанные критерии рассчитываются по следующим формулам:

Коэффициент Бивера: КБ = (ЧП-Ам)/(ДО+КО),

где ЧП – чистая прибыль;

Ам – амортизация;

ДО - долгосрочные обязательства;

КО – краткосрочные обязательства.

Рентабельность: R= ЧП/А*100% ,

где А –активы.

Финансовый леверидж: ФЛ= (ДО+КО)/А,

Коэффициент покрытия активов: 〖Кп〗_а= (СК-ВОА)/КО,

где СК – собственный капитал;

ВОА – внеоборотные активы.

Коэффициент покрытия: Кп= ОА/КО,

где ОА – оборотные активы.

Рассматривая модель У. Бивера, стоит отметить, что полученные результаты позволяют сделать неоднозначные выводы о степени банкротства компании. Так различные критерии могут попасть в интервальные значения разных экономических состояний компании.

Анализируя таблицу полученных показателей, можно сказать о том, что данная методика позволяет сделать неоднозначный вывод о степени банкротства ПАО «ЛУКОЙЛ». Так по У. Биверу, по состоянию на конец 2015 г. показатели рентабельности и коэффициент покрытия активов говорят о том, что компания может дойти до степени банкротства как за год, так и за пять лет соответственно (в период 2012-2014 гг. коэффициент покрытие не давал положительного результата). Однако сам коэффициент Бивера и финансовый леверидж лежат в пределах стабильности финансового состояния компании.

Пять следующих методов близки между собой по идее, положенной разработчиками в их основу, и воплощению этой идеи в жизнь. Сходство этих методов заключается в том, что их авторы прекрасно понимали, что финансовое состояние предприятия определяется не только структурой его имущества и капитала, не только соотношениями между отдельными их составляющими, но и успешностью функционирования этого предприятия, т.е. его деловой активностью и эффективностью. Причем, между этими составляющими финансового состояния предприятия существует обратная связь, т.е. чем выше успешность функционирования, тем больше риск оказаться в нестабильном состоянии с точки зрения структуры капитала и имущества, и наоборот. Поэтому в оценке вероятности банкротства предприятия помимо коэффициентов, характеризующих его финансовую стабильность, должны принимать участие и показатели, характеризующие эффективность работы предприятия.

Наиболее известной из этих моделей является модель Э. Альтмана, созданная на рубеже 60-х годов прошлого столетия (этот факт, кстати, часто выдвигается как аргумент о невозможности ее применения в современных условиях). Другой, более важный недостаток как модели Альтмана, так и моделей других разработчиков состоит в том, что они используют ряд показателей, свойственных западной экономике и не применяемых у нас в стране. Поэтому попытка использования этих моделей в российских условиях потребовала их некоторой адаптации - замены западных показателей на отечественные, близкие по экономическому смыслу и содержанию.

Модель Альтмана представляет собой математическую зависимость следующего вида:

Z=1,2 ρсок+1,4R_ск+3,3R_A+0,5 К_ск+К_обА ,

где ρсок= СОК/А – удельный вес собственного капитала;

R_ск= ЧП/СК – рентабельность (по чистой прибыли) собственного капитала, ед;

R_A= ПБ/СК – рентабельность (по балансовой прибыли) активов, ед.;

К_обА= В/А ̅ – коэффициент оборачиваемости активов;

К_ск= СК/ЗК= 1/К_А -1 – соотношение собственного и заемного капитала (К_А –коэффициент автономии).

В процессе построения этой модели было установлено, что если:

Z при Z = 1,8÷2,7 вероятность банкротства высокая;

при Z = 2,7÷3,0 банкротство возможно, а

при Z > 3 -маловероятно.

Несколько позже (в конце 70-х годов ХХ века) была получена зависимость, получившая название «модель Спринrейта»:

Z=1,03ρ_ОА+3,07R_эр+0,66R_ТО+0,4К_обА ,

где ρ_ОА= ОА/А – удельный вес оборотных активов в общей их величине (коэффициент мобильности);

R_эр= (ПБ+% к уплате)/А – рентабельность активов по экономическому результату;

R_ТО= ПБ/(КК+КЗ) – рентабельность текущих (краткосрочных) обязательств.

Было установлено, что если Z оказывается меньше значения 0,862, то вероятность банкротства такого предприятия очень высока.

Еще позже (в 1984 г.) была создана модель, разработчиком которой явился Фулмер:

Z=5,528R_A^'+0,212К_обА+ 0,073R_СК^'+1,27R_ЭК-0,12ρ_ДК+2,336ρ_ТО+0,575〖lgρ〗_МА+1,083К_П+0,894〖lgR〗_%-3,07

где R_A^'= Пнр/А – рентабельность активов по общей величине нераспределенной прибыли;

R_СК^'= ПБ/СК – рентабельность собственного капитала (по балансовой прибыли);

R_ЭК= ЧП/ЗК – рентабельность заемного капитала (по чистой прибыли);

ρ_ДК=ДК/А – удельный вес долгосрочных кредитов в капитале предприятия;

ρ_ТО= (КК+КЗ)/А – удельный вес текущих обязательств в общей величине активов предприятия;

ρ_МА= МА/А – удельный вес материальных активов (основных средств и запасов);

R_%= (ПБ+% к уплате)/(% к уплате) – рентабельность затрат по обслуживанию долга.

При Z Кроме того, для оценки вероятности банкротства используются также модели Лиса и Тафлера.

Модель Лиса представляет собой следующую формулу:

Z=0,53ρ_СОК+0,92К_П+0,057R_A^'+0,001 К_СК ,

где R_П= Пр/В – рентабельность продаж;

R_A^'= П_нр/А – рентабельность активов, рассчитанная по нераспределенной прибыли.

Модель Тафлера имеет следующий вид:

Z=0,53R_ТО+0,13 К_П+0,18ρ_ТО+К_обА ,

где R_ТО=Пр/ТО – рентабельность краткосрочных (текущих) обязательств;

К_П= ОА/ТО –коэффициент покрытия.

В первом случае критическим значением показателя является величина 0,037, а во втором - 0,3.

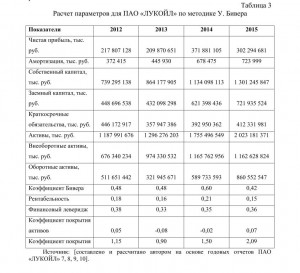

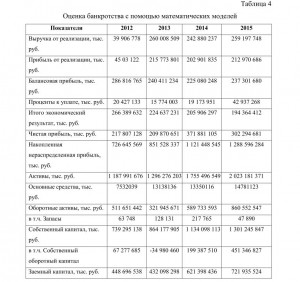

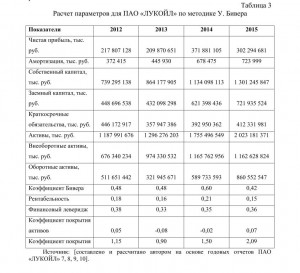

Для более точной оценки вероятности банкротства ПАО «ЛУКОЙЛ» следует рассмотреть эти пять математических методов, с использованием формул, представленных в таблице 4.

Расчеты величин Z-критерия по рассмотренным во второй главе математическим моделям показали, что наиболее удобной для оценки вероятности банкротства является модель Альтмана. Удобство заключается как в простоте, так и в том, что с ее помощью имеется возможность детализировать оценки вероятности банкротства. Кроме того, результаты расчетов по модели Альтмана во многом совпадают с выводами, полученными с помощью других методов. Значения Z-критерия за весь рассматриваемый период находились в интервале, соответствующем высокой вероятности банкротства. Однако снижение не только коэффициентов финансового состояния, но и показателей эффективности деятельности предприятия – рентабельности собственного капитала (на 21 % за весь рассматриваемый период), активов (на 51 % за весь рассматриваемый период), обусловили ухудшение финансового состояния ПАО «ЛУКОЙЛ».

Модель Спрингейта несколько проще модели Альтмана, но гораздо больший акцент она делает на показателях эффективности предприятия, тем самым завышая полученные результаты, так как показатели эффективности находятся в обратной зависимости с финансовыми коэффициентами. Тем самым модель говорит о том, что предприятие не терпит банкротства на протяжении всего анализируемого периода.

Модель Фулмера является самой сложной, расчеты, проведенные с её помощью, однозначно показывают, что с самого начала анализируемого периода ПАО «ЛУКОЙЛ» не находится в зоне вероятного банкротства. Полученный результат, как и в модели Спрингейта, можно считать завышенным, так как полученные результаты превышают граничные в 2,5 раза.

Полученные данные по моделям Лиса и Тафлера, следует тоже считать завышенными по причине сильного влияния показателей эффективности.

Благополучное финансовое состояние компании является результатом профессионализма аппарата управления. Устойчивость и высокое рейтинговое место предприятия можно оценить по ряду показателей, характеризующих производственный потенциал, ликвидность и платежеспособность компании, рентабельность и много другое. Стоит отметить что данные показатели не являются статичными значениями, они постоянно находятся в движении – могут уменьшаться и расти, и как следствие, бывает трудно дать реальную оценку состояния компании. При такой обыденной особенности показателей особое значение имеет анализ состояния компании на основе рейтинговой оценки.

Методика рейтинговой оценки в вопросе оценки вероятности банкротства является важным инструментом управления, так как в условиях рыночной конкуренции наименее эффективные компании теряют свое место на рынке. Корректно дав рейтинговую оценку компаний внутри отрасли можно с достаточной вероятностью предвидеть будущую несостоятельность конкурентов или собственного предприятия.

В литературе по финансовому и экономическому анализу применяются различные методики рейтинговой оценки компаний. Одной из самых распространенных методик является методика Е.В. Негашева, Р.С. Сайфулина, А.Д. Шеремета, предлагающая следующую последовательность оценки: [5]

исходные данные представляют в виде таблицы, где по столбцам записаны номера компаний, а по строкам – номера показателей;

по каждому показателю находят максимальное (оптимальное) значение и заносят в столбец условной эталонной компании;

исходные показатели таблицы стандартизируют в отношении соответствующего показателя эталонной компании по формуле:

X_ij=П_ij⁄(max(i,j)),

для каждой анализируемой компании определяют значение её рейтинговой оценки по формуле:

R_j= √(〖(1- X_1j)〗^2+ 〖(1- X_i2)〗^2+⋯+〖(1- X_ij)〗^2 ),

компании ранжируют в порядке возрастания рейтинговой оценки. При этом наивысший рейтинг занимает компания с минимальным значением R.

Если в перечне показателей содержатся показатели, наиболее оптимальным значением которых является их минимум, то формула расчета стандартизированного показателя будет иметь следующий вид:

X_ij=(min(i,j))⁄П_ij

Для того чтобы воспользоваться данной методикой, необходимо сначала определить систему показателей, по которым будет проводиться рейтинговая оценка предприятий. Она должна учитывать цели анализа и отраслевую принадлежность компании. Для предприятий нефтегазового сектора этим требованиям удовлетворяет следующая система показателей, объединенных в три группы:

Показатели оценки ликвидности:

коэффициент текущей ликвидности;

коэффициент срочной ликвидности;

доля оборотных средств в активах;

доля собственных оборотных средств.

Показатели оценки финансовой устойчивости:

коэффициент концентрации собственного капитала;

коэффициент структуры заемного капитала.

Показатели оценки рентабельности:

рентабельность основной деятельности;

рентабельность совокупного капитала.

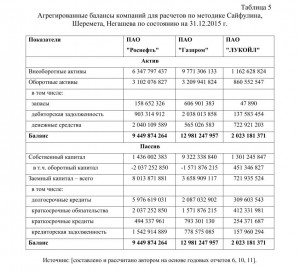

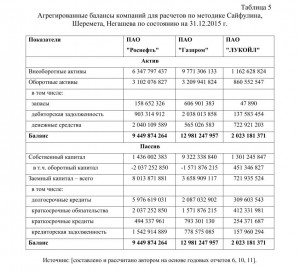

Далее нужно рассчитать с помощью агрегированных балансов эти показатели для компаний, участвующих в рейтинговой оценке. В следующей таблице приведен агрегированный баланс по трем нефтегазовым компаниям.

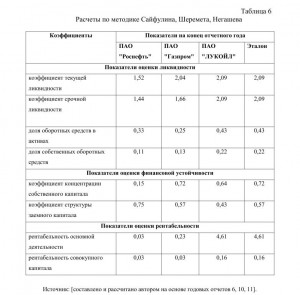

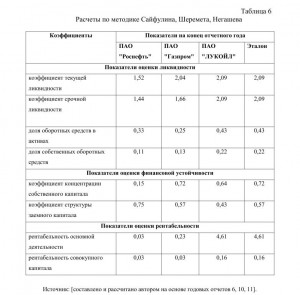

В следующей таблице представлены все показатели рассматриваемых компаний, которые будут участвовать в рейтинге, а также выбраны лучшие показатели, которые могут считаться эталонными.

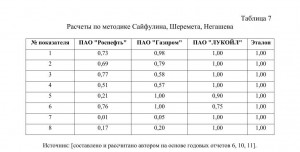

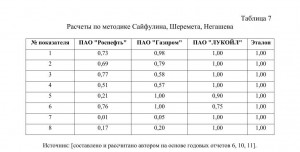

Необходимо стандартизировать показатели каждой компании в отношении существующих эталонов. В нижерасположенной таблице вместо наименования показателей приведены их порядковые номера из предыдущей таблицы.

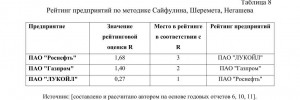

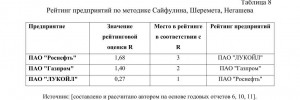

Для каждого предприятия определим значение его рейтинговой оценки (R). Затем ранжируем предприятия в соответствии с их рейтинговой оценкой. Наивысшим рейтингом обладают предприятия с минимальной рейтинговой оценкой. Далее выставляем компании по порядку, в соответствие с их рейтингом. Вся эта процедура представлена в следующей таблице:

Таким образом, на первом месте в рейтинге оказалась компания ПАО «ЛУКОЙЛ», следовательно, её можно считать наиболее финансово устойчивой, близкой к эталону в отрасли. Второе и третье место заняли ПАО «Газпром» и ПАО «Роснефть» с R = 1,4 и 1,68 соответственно. Поэтому эти предприятия можно условно отнести к предприятиям с удовлетворительной финансовой устойчивостью.

Практический анализ рассмотренных в работе методик и моделей прогнозирования и оценки банкротства, проведенный в исследовании позволил прийти к некоторым умозаключениям:

все рассмотренные методики способны идентифицировать только один определенный вид кризиса в компании (в основном лишь финансовый, без учета экономического и управленческого);

модели не учитывают важные аспекты оценки вероятности банкротства – специфику компаний и отрасли в целом;

большинству методик и моделей характерно получение оценок моментного характера, не учитывающего динамический фактор вероятности наступления банкротства. Так мы смогли убедиться, что по результатам некоторых методик по состоянию на 2014 г. и 2015 г. были получены совершенно противоположные выводы относительно банкротства, однако мы не можем проследить в каком конкретно квартале (месяце) произошло улучшение финансового состояния компании;

сравнение практических результатов некоторых моделей и методик между собой дают противоречивые выводы, что в свою очередь приводит к необъективности принимаемых решений.

Для решения обозначенных выше проблем возможно принятие некоторых мер по совершенствованию методов оценки банкротства предприятий:

Пересмотреть включаемые в модель критерии оценки, позволяющие дать более точный результат в анализе близости компании к состоянию банкротства;

Провести корректировку весов в системах комплексного коэффициентного анализа путем увеличения выборки, а также группировки компаний по отраслевым признакам;

Увеличить количество используемых методик и методов при проведении «экспресс-анализа» конкретного предприятия;

Сократить интервальность проводимых аудитов в области оценки вероятности банкротства компании, чтобы, получая дискретные данные, можно было отследить момент ухудшения финансового состояния предприятия и принять необходимые меры по стабилизации производственно-хозяйственной деятельности.

Список литературы

References

Образец ссылки на эту статью: Горлов В.В., Никитюк А.С. Методы оценки банкротства предприятий нефтегазовой отрасли и рекомендации по их совершенствованию // Бизнес и дизайн ревю. 2017. Т. 1. № 1(5). С. 1.

УДК 338.24.01

МЕТОДЫ ОЦЕНКИ БАНКРОТСТВА ПРЕДПРИЯТИЙ НЕФТЕГАЗОВОЙ ОТРАСЛИ И РЕКОМЕНДАЦИИ ПО ИХ СОВЕРШЕНСТВОВАНИЮ

Горлов Виктор Владимирович

РГУ нефти и газа (НИУ) имени И.М. Губкина (Москва, Россия, Ленинский пр-т, дом 65, корпус 2), доктор экономических наук, профессор кафедры финансового менеджмент, fin-men1327@yandex.ru, +7 (499) 507-86-11.

Никитюк Анастасия Сергеевна

ОАО «Ямал СПГ», (629700, Россия, Ямало-Ненецкий автономный округ,

Ямальский район, с. Яр-Сале, улица Худи-Сэроко, д. 25, корп. А), специалист отдела закупки оборудования и материалов ОАО «Ямал СПГ», +7 (495) 228-98-50.

В настоящее время остро стоит вопрос оценки банкротства компаний и применения методик прогнозирования кризисных ситуаций. Методика оценка вероятности банкротства нефтегазовых корпораций показана на примере крупнейшей компании по добыче нефти ПАО «ЛУКОЙЛ». Для оценки вероятности банкротства использовали различные методики: коэффициентные методы; математические модели; рейтинговые модели. Даны рекомендации по совершенствованию методик оценки вероятностей банкротства на предприятиях нефтегазовой отрасли.

Ключевые слова: оценка банкротства; методики прогнозирования модели оценки; нефтегазовые корпорации.

METHODS OF AN ESTIMATION OF BANKRUPTCY OF COMPANIES IN THE INDUSTRY AND RECOMMENDATIONS FOR THEIR IMPROVEMENT

Gorlov Victor Vladimirovich

Gubkin Russian State University of Oil and Gas (National Research University) (Moscow, Russia, Lininskii ave., 65/2), Dr.Sc. (Econ.), Professor, Department of Financial Management, fin-men1327@yandex.ru, +7 (499) 507-86-11.

Nikityuk Anastasiya Sergeevna

OAO «Yamal LNG», (629700, Russia, Yamalo-Nenets Autonomous Okrug, The Yamal district, village of Yar-sale, Hoodies-Seroco str., 25/A), Specialist of Procurement of Equipment and Materials, +7 (495) 228-98-50.

The article investigates methods of predicting and evaluating the bankruptcy of the companies. The estimation of the probability of bankruptcy of oil and gas corporations is conducted on the example of PJSC "LUKOIL". Different methods are used: the coefficient methods; mathematical models, the ranking model. The recommendations for improving assessment methods are given.

Key words: estimation of bankruptcy; methods of forecasting a model evaluation; oil and gas corporation.

В нынешних условиях развития экономических отношений России, как с внешним рынком, так и в пределах страны, важным становится понимание того, что устойчивое состояние и конкурентоспособность российских компаний должна стать повышенным объектом изучения не только научной элиты, но и высшего менеджмента компаний. Мировой финансовый кризис, чрезмерная волатильность на фондовых и финансовых рынках, спад производства и замедление экономического роста стали причиной резкого увеличения числа обанкротившихся предприятий. В связи с этим в условиях макроэкономической нестабильности, подпитываемой политическими разногласиями необходимо не только проводить анализ текущего финансового состояния компаний, но и заблаговременно проводить диагностику возможности наступления банкротства.

Однако, несмотря на столь явную необходимость, специально подготовленные и адаптированные к современным российским условиям модели устойчивости финансовой состоятельности и степени банкротства компаний пока не получили должного и широкого распространения. Для тщательного и всестороннего изучения экономического положения компании недостаточно учета одних только денежных потоков. На деятельность компании влияют так же факторы внешней среды и рыночной конъюнктуры, немаловажна также роль высшего аппарата управления компанией, его компетентность и профессионализм. В этих условиях своевременное и комплексное распознавание текущего экономического и финансового состояния компании снижает риски неопределенности, нестабильности и неустойчивости, которые могут привести как к временной потере ликвидности и платежеспособности компании, так и к её реальному банкротству.

Данные обстоятельства заставляют вопросы оценки несостоятельности и банкротства компаний оставаться весьма и весьма актуальными. Явная методологическая недоразработанность затрагиваемого вопроса актуализируется поднимаемыми государством проблемами антикризисного управления, теоретическими и эмпирическими исследованиями в данной области знаний.

Современная экономическая наука разработала огромное количество всевозможных подходов и методов прогнозирования и оценки банкротства компаний. Однако проводя экономический и финансовый анализ предприятия нельзя полагаться на одну методику оценки вероятности банкротства. Следует использовать несколько методик одновременно, комбинируя конечные результаты для получения адекватных, отвечающих реальности итоговых оценок.

Все известные модели можно разбить на три классификационные группы, включающие схожие по своим принципам оценки вероятности банкротства методики. Так выделяют:

систему критериев (авторские методики (методика У. Бивера); официальные отечественные, рекомендованные к использованию различными министерствами и ведомствами подходы);

сложносоставные системы (методика Э.А. Уткина; методика Г.В. Савицкой);

системы комплексного коэффициентного анализа (дискриминантные модели: зарубежные (Альтмана, Спрингейта, Фулмера, Лиса, Таввлера); отечественные (модель Давыдовой, Беликова); модели нечетко-множественных описаний; рейтинговые модели).

Центральной идеей подхода прогнозирования банкротства с использованием системы критериев является то, что существует ряд ключевых параметров, нарушение которых может привести организацию к утрате платежеспособности. В рамках данного подхода существует различное множество методик, некоторые предложены государством, другие разработаны отечественными и зарубежными учеными в области экономического и финансового анализа.

Все системы прогнозирования и банкротства предприятий в рамках комплексного коэффициентного анализа основываются на расчете одного итогового показателя, содержащего в себе весовые значения частных показателей компании. В зависимости от полученного результата делается вывод о финансовом состоянии компании и степени её банкротства.

Сложносоставные системы сочетают в себе приемы первых двух подходов. Кроме того нередко в них учитывают и денежные потоки компаний. Несмотря на видимые существенные достоинства, при этом модели сложны в применении, не подходят для быстрого «экспресс-анализа» банкротства, а иногда и вовсе дают противоречивые результаты.

Рассмотрим подробнее некоторые из вышеуказанных методик определения банкротства компаний.

Наиболее простой метод оценки степени близости предприятия к банкротству заключается в расчете удельного веса собственного оборотного капитала в общей его величине (или коэффициента прогноза банкротства):

К_пб=СОК/А ,

где К_пб – коэффициент прогноза банкротства;

СОК – собственный оборотный капитал компании;

А – величина активов предприятия.

Пределы варьирования коэффициента прогноза банкротства лежат в интервале 0,04÷0,25. Таким образом, если значение данного коэффициента оказывается меньше 0,04, то вероятность банкротства очень высока, а при Кпб > 0,25 банкротство маловероятно. Можно выделить еще две ступени вероятности банкротства:

при Кпб = 0,25÷0,14 банкротство возможно,

при Kпб = 0,14÷0,04 вероятность банкротства высокая.

Но все три коэффициента в значительной степени зависят от отраслевых особенностей производства, и при условии высокой его фондоемкости удельный вес собственного оборотного капитала в активах предприятия автоматически будет низким [3, 4].

Кроме того, значение этого коэффициента в данном случае никак не сообразуется с задолженностью предприятия. Следовательно, его расчет должен обязательно дополняться расчетом удельного веса текущих обязательств предприятия в его активах, а также и расчетом коэффициента мобильности активов, т.е.

К_то= (КК+КЗ)/А ,

где К_то – удельный вес текущих обязательств;

КК – краткосрочные кредиты;

КЗ – кредиторская задолженность;

А – величина активов предприятия.

К_моб= ОА/А ,

где К_моб – коэффициент мобильности;

ОА – оборотные активы;

А – величина активов предприятия.

Рассмотрим оценку вероятности банкротства нефтегазовых компаний на примере ПАО «ЛУКОЙЛ». Начинать оценку необходимо с самого простого метода, заключающегося в расчете удельного веса собственного оборотного капитала в общей его величине (коэффициента прогноза банкротства).

Расчет коэффициента прогноза банкротства ПАО «ЛУКОЙЛ» (таблица 1) проводится на основе данных финансовой отчетности компании и формул ((1), (2), (3)).

Из проведенных расчетов можно сделать следующие выводы:

Коэффициент прогноза банкротства за период 2012-2014 гг. очень низок (менее 0,14), что позволяет утверждать, что вероятность банкротства для ПАО «ЛУКОЙЛ» высока. Однако в 2015 г. ситуация улучшилась и хотя угроза банкротства и сохранилась, однако вероятность его наступления уменьшилась.

Это подтверждается и расчетом удельного веса текущих обязательств в активах предприятия (снижение составляет 46 % к 2015 г. по сравнению с началом анализируемого периода). Сопоставление этих двух коэффициентов показывает, что за счет собственного капитала предприятие не может покрыть свои обязательства.

Сравнение удельного веса собственного оборотного капитала с удельным весом оборотных активов (коэффициент мобильности) показывает, что обеспеченность оборотных активов собственным капиталом находится в интервале 13-52 % (2012 г. и 2015 г.) (Кпб : Кмоб), т.е. роль заемного капитала, в первую очередь текущих обязательств, достигает соответственно 87-48 %. Это так же свидетельствует о сомнительной надежности предприятия (мы не брали за внимание роль заемных средств в 2013 г., которая составила больше 100 %).

Однако сопоставление коэффициента мобильности и удельного веса текущих обязательств показывает, что оборотные активы за период 2012, 2014 и 2015 гг. полностью покрывают задолженность предприятия, чего нельзя сказать о состоянии 2013 г.

Таким образом, предприятие находится достаточно близко к кризисной ситуации, но необходимо также отметить, что к концу анализируемого периода напряженность ситуации немного снижается, о чем свидетельствует улучшение значений двух первых коэффициентов при незначительном изменении удельного веса оборотных активов. Это свидетельствует о снижении роли заемного капитала в их формировании и росте роли собственного оборотного капитала к концу анализируемого периода.

Эти изменения явились следствием высоких темпов наращивания собственного оборотного капитала (571 %) и сокращения величины текущих обязательств (на 8 % по сравнению с 2012 г.).

Еще одной методикой прогнозирования банкротства, на основе использования аналитических коэффициентов является авторская модель Ульяма Бивера. Так, вначале он проанализировал за пятилетний период 20 коэффициентов по группе компаний, половина из которых обанкротилась. Далее, изучив 79 компаний – банкротов и 79 выживших компаний, У. Бивер предложил свою немного иную, но широко применяемую систему критериев для оценки степени банкротства [1, 2]. При этом весовые коэффициенты в авторской методике для индикаторов не предусмотрены. Полученные значения критериев сравниваются с их нормативными значениями для трех состояний компании (для компаний с благополучной ситуацией, для компаний, обанкротившихся в течении года, и для компаний, ставших банкротами в течение пяти лет. Вероятность банкротства оценивается попаданием показателей в интервальные рамки (см. таблицу 2).

При этом указанные критерии рассчитываются по следующим формулам:

Коэффициент Бивера: КБ = (ЧП-Ам)/(ДО+КО),

где ЧП – чистая прибыль;

Ам – амортизация;

ДО - долгосрочные обязательства;

КО – краткосрочные обязательства.

Рентабельность: R= ЧП/А*100% ,

где А –активы.

Финансовый леверидж: ФЛ= (ДО+КО)/А,

Коэффициент покрытия активов: 〖Кп〗_а= (СК-ВОА)/КО,

где СК – собственный капитал;

ВОА – внеоборотные активы.

Коэффициент покрытия: Кп= ОА/КО,

где ОА – оборотные активы.

Рассматривая модель У. Бивера, стоит отметить, что полученные результаты позволяют сделать неоднозначные выводы о степени банкротства компании. Так различные критерии могут попасть в интервальные значения разных экономических состояний компании.

Анализируя таблицу полученных показателей, можно сказать о том, что данная методика позволяет сделать неоднозначный вывод о степени банкротства ПАО «ЛУКОЙЛ». Так по У. Биверу, по состоянию на конец 2015 г. показатели рентабельности и коэффициент покрытия активов говорят о том, что компания может дойти до степени банкротства как за год, так и за пять лет соответственно (в период 2012-2014 гг. коэффициент покрытие не давал положительного результата). Однако сам коэффициент Бивера и финансовый леверидж лежат в пределах стабильности финансового состояния компании.

Пять следующих методов близки между собой по идее, положенной разработчиками в их основу, и воплощению этой идеи в жизнь. Сходство этих методов заключается в том, что их авторы прекрасно понимали, что финансовое состояние предприятия определяется не только структурой его имущества и капитала, не только соотношениями между отдельными их составляющими, но и успешностью функционирования этого предприятия, т.е. его деловой активностью и эффективностью. Причем, между этими составляющими финансового состояния предприятия существует обратная связь, т.е. чем выше успешность функционирования, тем больше риск оказаться в нестабильном состоянии с точки зрения структуры капитала и имущества, и наоборот. Поэтому в оценке вероятности банкротства предприятия помимо коэффициентов, характеризующих его финансовую стабильность, должны принимать участие и показатели, характеризующие эффективность работы предприятия.

Наиболее известной из этих моделей является модель Э. Альтмана, созданная на рубеже 60-х годов прошлого столетия (этот факт, кстати, часто выдвигается как аргумент о невозможности ее применения в современных условиях). Другой, более важный недостаток как модели Альтмана, так и моделей других разработчиков состоит в том, что они используют ряд показателей, свойственных западной экономике и не применяемых у нас в стране. Поэтому попытка использования этих моделей в российских условиях потребовала их некоторой адаптации - замены западных показателей на отечественные, близкие по экономическому смыслу и содержанию.

Модель Альтмана представляет собой математическую зависимость следующего вида:

Z=1,2 ρсок+1,4R_ск+3,3R_A+0,5 К_ск+К_обА ,

где ρсок= СОК/А – удельный вес собственного капитала;

R_ск= ЧП/СК – рентабельность (по чистой прибыли) собственного капитала, ед;

R_A= ПБ/СК – рентабельность (по балансовой прибыли) активов, ед.;

К_обА= В/А ̅ – коэффициент оборачиваемости активов;

К_ск= СК/ЗК= 1/К_А -1 – соотношение собственного и заемного капитала (К_А –коэффициент автономии).

В процессе построения этой модели было установлено, что если:

Z при Z = 1,8÷2,7 вероятность банкротства высокая;

при Z = 2,7÷3,0 банкротство возможно, а

при Z > 3 -маловероятно.

Несколько позже (в конце 70-х годов ХХ века) была получена зависимость, получившая название «модель Спринrейта»:

Z=1,03ρ_ОА+3,07R_эр+0,66R_ТО+0,4К_обА ,

где ρ_ОА= ОА/А – удельный вес оборотных активов в общей их величине (коэффициент мобильности);

R_эр= (ПБ+% к уплате)/А – рентабельность активов по экономическому результату;

R_ТО= ПБ/(КК+КЗ) – рентабельность текущих (краткосрочных) обязательств.

Было установлено, что если Z оказывается меньше значения 0,862, то вероятность банкротства такого предприятия очень высока.

Еще позже (в 1984 г.) была создана модель, разработчиком которой явился Фулмер:

Z=5,528R_A^'+0,212К_обА+ 0,073R_СК^'+1,27R_ЭК-0,12ρ_ДК+2,336ρ_ТО+0,575〖lgρ〗_МА+1,083К_П+0,894〖lgR〗_%-3,07

где R_A^'= Пнр/А – рентабельность активов по общей величине нераспределенной прибыли;

R_СК^'= ПБ/СК – рентабельность собственного капитала (по балансовой прибыли);

R_ЭК= ЧП/ЗК – рентабельность заемного капитала (по чистой прибыли);

ρ_ДК=ДК/А – удельный вес долгосрочных кредитов в капитале предприятия;

ρ_ТО= (КК+КЗ)/А – удельный вес текущих обязательств в общей величине активов предприятия;

ρ_МА= МА/А – удельный вес материальных активов (основных средств и запасов);

R_%= (ПБ+% к уплате)/(% к уплате) – рентабельность затрат по обслуживанию долга.

При Z Кроме того, для оценки вероятности банкротства используются также модели Лиса и Тафлера.

Модель Лиса представляет собой следующую формулу:

Z=0,53ρ_СОК+0,92К_П+0,057R_A^'+0,001 К_СК ,

где R_П= Пр/В – рентабельность продаж;

R_A^'= П_нр/А – рентабельность активов, рассчитанная по нераспределенной прибыли.

Модель Тафлера имеет следующий вид:

Z=0,53R_ТО+0,13 К_П+0,18ρ_ТО+К_обА ,

где R_ТО=Пр/ТО – рентабельность краткосрочных (текущих) обязательств;

К_П= ОА/ТО –коэффициент покрытия.

В первом случае критическим значением показателя является величина 0,037, а во втором - 0,3.

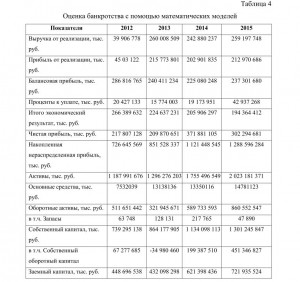

Для более точной оценки вероятности банкротства ПАО «ЛУКОЙЛ» следует рассмотреть эти пять математических методов, с использованием формул, представленных в таблице 4.

Расчеты величин Z-критерия по рассмотренным во второй главе математическим моделям показали, что наиболее удобной для оценки вероятности банкротства является модель Альтмана. Удобство заключается как в простоте, так и в том, что с ее помощью имеется возможность детализировать оценки вероятности банкротства. Кроме того, результаты расчетов по модели Альтмана во многом совпадают с выводами, полученными с помощью других методов. Значения Z-критерия за весь рассматриваемый период находились в интервале, соответствующем высокой вероятности банкротства. Однако снижение не только коэффициентов финансового состояния, но и показателей эффективности деятельности предприятия – рентабельности собственного капитала (на 21 % за весь рассматриваемый период), активов (на 51 % за весь рассматриваемый период), обусловили ухудшение финансового состояния ПАО «ЛУКОЙЛ».

Модель Спрингейта несколько проще модели Альтмана, но гораздо больший акцент она делает на показателях эффективности предприятия, тем самым завышая полученные результаты, так как показатели эффективности находятся в обратной зависимости с финансовыми коэффициентами. Тем самым модель говорит о том, что предприятие не терпит банкротства на протяжении всего анализируемого периода.

Модель Фулмера является самой сложной, расчеты, проведенные с её помощью, однозначно показывают, что с самого начала анализируемого периода ПАО «ЛУКОЙЛ» не находится в зоне вероятного банкротства. Полученный результат, как и в модели Спрингейта, можно считать завышенным, так как полученные результаты превышают граничные в 2,5 раза.

Полученные данные по моделям Лиса и Тафлера, следует тоже считать завышенными по причине сильного влияния показателей эффективности.

Благополучное финансовое состояние компании является результатом профессионализма аппарата управления. Устойчивость и высокое рейтинговое место предприятия можно оценить по ряду показателей, характеризующих производственный потенциал, ликвидность и платежеспособность компании, рентабельность и много другое. Стоит отметить что данные показатели не являются статичными значениями, они постоянно находятся в движении – могут уменьшаться и расти, и как следствие, бывает трудно дать реальную оценку состояния компании. При такой обыденной особенности показателей особое значение имеет анализ состояния компании на основе рейтинговой оценки.

Методика рейтинговой оценки в вопросе оценки вероятности банкротства является важным инструментом управления, так как в условиях рыночной конкуренции наименее эффективные компании теряют свое место на рынке. Корректно дав рейтинговую оценку компаний внутри отрасли можно с достаточной вероятностью предвидеть будущую несостоятельность конкурентов или собственного предприятия.

В литературе по финансовому и экономическому анализу применяются различные методики рейтинговой оценки компаний. Одной из самых распространенных методик является методика Е.В. Негашева, Р.С. Сайфулина, А.Д. Шеремета, предлагающая следующую последовательность оценки: [5]

исходные данные представляют в виде таблицы, где по столбцам записаны номера компаний, а по строкам – номера показателей;

по каждому показателю находят максимальное (оптимальное) значение и заносят в столбец условной эталонной компании;

исходные показатели таблицы стандартизируют в отношении соответствующего показателя эталонной компании по формуле:

X_ij=П_ij⁄(max(i,j)),

для каждой анализируемой компании определяют значение её рейтинговой оценки по формуле:

R_j= √(〖(1- X_1j)〗^2+ 〖(1- X_i2)〗^2+⋯+〖(1- X_ij)〗^2 ),

компании ранжируют в порядке возрастания рейтинговой оценки. При этом наивысший рейтинг занимает компания с минимальным значением R.

Если в перечне показателей содержатся показатели, наиболее оптимальным значением которых является их минимум, то формула расчета стандартизированного показателя будет иметь следующий вид:

X_ij=(min(i,j))⁄П_ij

Для того чтобы воспользоваться данной методикой, необходимо сначала определить систему показателей, по которым будет проводиться рейтинговая оценка предприятий. Она должна учитывать цели анализа и отраслевую принадлежность компании. Для предприятий нефтегазового сектора этим требованиям удовлетворяет следующая система показателей, объединенных в три группы:

Показатели оценки ликвидности:

коэффициент текущей ликвидности;

коэффициент срочной ликвидности;

доля оборотных средств в активах;

доля собственных оборотных средств.

Показатели оценки финансовой устойчивости:

коэффициент концентрации собственного капитала;

коэффициент структуры заемного капитала.

Показатели оценки рентабельности:

рентабельность основной деятельности;

рентабельность совокупного капитала.

Далее нужно рассчитать с помощью агрегированных балансов эти показатели для компаний, участвующих в рейтинговой оценке. В следующей таблице приведен агрегированный баланс по трем нефтегазовым компаниям.

В следующей таблице представлены все показатели рассматриваемых компаний, которые будут участвовать в рейтинге, а также выбраны лучшие показатели, которые могут считаться эталонными.

Необходимо стандартизировать показатели каждой компании в отношении существующих эталонов. В нижерасположенной таблице вместо наименования показателей приведены их порядковые номера из предыдущей таблицы.

Для каждого предприятия определим значение его рейтинговой оценки (R). Затем ранжируем предприятия в соответствии с их рейтинговой оценкой. Наивысшим рейтингом обладают предприятия с минимальной рейтинговой оценкой. Далее выставляем компании по порядку, в соответствие с их рейтингом. Вся эта процедура представлена в следующей таблице:

Таким образом, на первом месте в рейтинге оказалась компания ПАО «ЛУКОЙЛ», следовательно, её можно считать наиболее финансово устойчивой, близкой к эталону в отрасли. Второе и третье место заняли ПАО «Газпром» и ПАО «Роснефть» с R = 1,4 и 1,68 соответственно. Поэтому эти предприятия можно условно отнести к предприятиям с удовлетворительной финансовой устойчивостью.

Практический анализ рассмотренных в работе методик и моделей прогнозирования и оценки банкротства, проведенный в исследовании позволил прийти к некоторым умозаключениям:

все рассмотренные методики способны идентифицировать только один определенный вид кризиса в компании (в основном лишь финансовый, без учета экономического и управленческого);

модели не учитывают важные аспекты оценки вероятности банкротства – специфику компаний и отрасли в целом;

большинству методик и моделей характерно получение оценок моментного характера, не учитывающего динамический фактор вероятности наступления банкротства. Так мы смогли убедиться, что по результатам некоторых методик по состоянию на 2014 г. и 2015 г. были получены совершенно противоположные выводы относительно банкротства, однако мы не можем проследить в каком конкретно квартале (месяце) произошло улучшение финансового состояния компании;

сравнение практических результатов некоторых моделей и методик между собой дают противоречивые выводы, что в свою очередь приводит к необъективности принимаемых решений.

Для решения обозначенных выше проблем возможно принятие некоторых мер по совершенствованию методов оценки банкротства предприятий:

Пересмотреть включаемые в модель критерии оценки, позволяющие дать более точный результат в анализе близости компании к состоянию банкротства;

Провести корректировку весов в системах комплексного коэффициентного анализа путем увеличения выборки, а также группировки компаний по отраслевым признакам;

Увеличить количество используемых методик и методов при проведении «экспресс-анализа» конкретного предприятия;

Сократить интервальность проводимых аудитов в области оценки вероятности банкротства компании, чтобы, получая дискретные данные, можно было отследить момент ухудшения финансового состояния предприятия и принять необходимые меры по стабилизации производственно-хозяйственной деятельности.

Список литературы

- Баканов М.И., Шеремет А.Д. Теория экономического анализа. Учебник. 4-е издание. М., 1999.

- Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности: Учебник. 3-е изд., перераб. и доп. М.: Издательство «Дело и Сервис», 2005. 368 с.

- Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. Учеб. пособие для вузов. М.: Центр экономики и маркетинга, 2001. 256 с.

- Колядов Л.В., Матвеев Ф.Р., Отвагина Л.Н. Анализ эффективности и финансовой стабильности предприятия. Учеб. пособие для вузов. М.: ООО «НедраБизнесцентр», 2007. 213 с.

- Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа предприятия. Учебник. М.: ИНФРА–М, 2004.

- Годовой отчет ПАО «Газпром» по состоянию на 31.12.15 г.

- Годовой отчет ПАО «ЛУКОЙЛ» по состоянию на 31.12.12 г.

- Годовой отчет ПАО «ЛУКОЙЛ» по состоянию на 31.12.13 г.

- Годовой отчет ПАО «ЛУКОЙЛ» по состоянию на 31.12.14 г.

- Годовой отчет ПАО «ЛУКОЙЛ» по состоянию на 31.12.15 г.

- Годовой отчет ПАО «Роснефть» по состоянию на 31.12.15 г.

References

- Baklanov M.I., Sheremet A.D. Teoriya ekonomicheskogo analiza. Uchebnik. 4-e izdanie. M., 1999.

- Dontsova L.V., Nikiforova N.A. Analiz finansovoy otchetnosti. Uchebnik. 3-e izdanie. pererab. dop. M.: Izdatelstvo «Delo i servis», 2005. 368 p.

- Kovalev L.V., Privalov V.P. Analiz finansovogo sostoyaniya predpriyatiya. Ucheb. posobie dlya vuzov. M.: Tsentr ‘konomiki I marketinga, 2001. 256 p.

- Kolyadov L.V., Matveev F.R. Otvagina L.N. Analiz effektivnosti i finansovoy stabilnosti predpriyatiya. Uchebnoe posobie dlya vuzov. M.: OOO «Nedra-Biznestsentr», 2007. 213 p.

- Sheremet A.D., Sayfulin R.S., Negashev E.V. Metodika finansovogo analiza predpriyatiya. Uchebnik. M.: INFRA-M, 2004.

- Godovoy otchet PAO «Gazprom» po sostoyaniyu na 31.12.15 g.

- Godovoy otchet PAO «Lukoil» po sostoyaniyu na 31.12.12 g.

- Godovoy otchet PAO « Lukoil » po sostoyaniyu na 31.12.13 g.

- Godovoy otchet PAO « Lukoil» po sostoyaniyu na 31.12.14 g.

- Godovoy otchet PAO « Lukoil » po sostoyaniyu na 31.12.15 g.

- Godovoy otchet PAO «Rosneft» po sostoyaniyu na 31.12.15 g.